- 5 Luglio 2021

- Posted by: Cesare Longo

- Categoria: Guide Fiscali

La Prestazione Occasionale è uno strumento che deve essere utilizzato dai soggetti che vogliono intraprendere attività professionali in modo saltuario e sporadico. Si tratta di situazioni in cui vi sono soggetti sono esonerati dall’apertura di una partita IVA in quanto svolgono l’attività professionale in modo non abituale e continuativo.

Sto facendo riferimento ad attività professionali minimali e residuali. Attività con le quali un soggetto può raggiungere piccoli guadagni, senza avviare una vera e propria attività (professionale).

Sul web se cerchi la parola “Prestazione occasionale” troverai una moltitudine di articoli. Si tratta di testi scritti molto spesso da persone che con il mondo fiscale non hanno niente a che vedere, ma che con il tempo hanno contribuito a creare molta confusione su ambito e limiti di applicazione delle prestazioni occasionali.

Il risultato è che oggi molti pensano che la prestazione occasionale sia l’alternativa alla partita IVA. Ovvero la soluzione per fare attività professionali o commerciali, senza dover pensare agli adempimenti fiscali. Niente di più sbagliato. Inoltre, l’articolo 54-bis del D.L. n. 50/2017 ha introdotto la disciplina sul lavoro occasionale accessorio (da non confondere con il lavoro autonomo occasionale).

L’articolo che leggerai di seguito ho voluto suddividerlo in due parti:

- La prima è dedicata all’attività di lavoro autonomo occasionale, normata dal contratto d’opera. Si tratta di tutte quelle attività autonome svolte occasionalmente;

- La seconda dedicata al lavoro occasionale accessorio, legato alle attività occasionali, ma non di lavoro autonomo, ma eterodiretto dal committente.

Lavorare senza partita iva è possibile?

La domanda sull’argomento lavoro occasionale che maggiormente mi viene posta è se sia possibile lavorare senza partita Iva. La risposta non può che essere affermativa, lavorare senza partita Iva è possibile ma solo a determinate condizioni:

- L’attività non deve essere svolta in modo professionale;

- L’attività deve essere occasionale, quindi del tutto episodica;

- Non deve esserci coordinazione del lavoro ed impiego di mezzi (non deve trattarsi di attività di impresa).

Rispettando queste condizioni è possibile operare senza partita Iva. Tuttavia, come avrai capito il lavoro senza partita Iva non può che essere qualcosa di temporaneo, utilizzabile fino a quando l’attività non assume il carattere di abitualità e professionalità.

In tutto questo non devi considerare il volume dei compensi che percepisci. Come ti spiegherò meglio in seguito, la famosa soglia dei 5.000 euro di attività senza partita IVA non esiste. Non c’è, infatti, nessun riferimento fiscale relativo a questa soglia.

Questo significa che quanti vogliono emettere “fattura senza partita IVA” fino a 5.000 euro, devono fare attenzione ad operare con i requisiti visti in precedenza, altrimenti si incorre in sanzione.

Lavoro occasionale e lavoro accessorio: quali differenze?

Il primo chiarimento da effettuare è che oggi vi sono due diverse normative che riguardano le attività non continuative e non abituali.

- Lavoro autonomo occasionale

- Lavoro occasionale accessorio.

La disciplina del lavoro autonomo occasionale riguarda i soggetti che svolgono esclusivamente attività professionali di carattere intellettuale. Si tratta di soggetti che non hanno obbligo di iscrizione ad albi o elenchi professionali che svolgono occasionalmente l’attività.

Classico caso è quello dell’amministratore di condominio che esercita l’attività soltanto nel proprio stabile. Oppure ancora l’attività del procacciatore d’affari occasionale. Tale attività può essere regolata attraverso la disciplina del lavoro occasionale.

Accanto a questa normativa vi è quella che riguarda il cd lavoro occasionale accessorio. E’ una normativa, questa, che riguarda esclusivamente le attività non abituali legate ad attività di tipo subordinato, quindi con un committente stabilito. Quindi in questo caso l’attività di lavoro non è autonoma, come nel caso precedente, ma alle dipendente di un committente.

Anche in questo caso ti faccio un esempio per farti comprendere meglio. Pensa ad una studentessa che si finanzia gli studi facendo la baby sitter, oppure facendo la commessa in un negozio nei fine settimana. Attività che possono essere gestite con la disciplina del lavoro accessorio (attraverso i voucher INPS o buoni lavoro). Come ti spiegherò meglio in seguito esistono due forme di lavoro accessorio.

- Il Libretto Famiglia, che possono utilizzare le famiglie

- Il PrestO’, strumento totalmente dedicato alle imprese.

Esempio di attività da svolgere tramite buoni lavoro occasionale

Provo a riepilogare facendo un esempio pratico. Se devi svolgere un’attività autonoma occasionale come una consulenza informatica per il vicino di casa, devi utilizzare le prestazioni occasionali, attraverso il rilascio di una ricevuta.

Mentre, se occasionalmente ti offri per fare la giornata come cameriere, bagnino, colf, baby sitter, o ogni altra attività assimilabile al lavoro dipendente potrai utilizzare il Libretto Famiglia o il PrestO’. Per fare chiarezza su questi argomenti ho pensato di realizzare questo contributo, aggiornando limiti condizioni e funzionamento della prestazione occasionale al 2021.

Disciplina della prestazione di lavoro autonomo occasionale 2021

Vediamo di seguito tutta la disciplina che riguarda lo svolgimento di attività professionali senza partita IVA

I vantaggi della prestazione occasionale per attività non abituali

Le attività di lavoro autonomo eseguite in maniera del tutto sporadica e non abituale sono svolte quotidianamente da tantissime persone. Molto spesso accanto alla propria attività lavorativa principale (lavoro dipendente o lavoro autonomo con partita IVA o di impresa) esercitano un’attività professionale saltuaria.

La disciplina del lavoro autonomo occasionale è particolarmente semplice e non prevede particolari obblighi fiscali. Il tutto, a patto di rispettare i limiti che vedremo di seguito.

Pensa, ad esempio, al caso di un lavoratore dipendente che per pura passione si trova a riparare il PC del vicino di casa. In questo caso, trattasi di attività professionale del tutto occasionale. L’occasionalità dell’attività è il requisito che consente l’utilizzo della prestazione occasionale (e non della partita IVA).

Un’altra situazione, su cui spesso mi viene richiesto un parere è il caso di un soggetto che vende oggetti su Ebay.

In questo caso, non si parla di attività professionale, ma di un’attività di tipo commerciale. Quindi, le prestazioni occasionali non si rendono applicabili. Nel caso potrà essere emessa una ricevuta non fiscale di vendita. Questo, a patto, anche in questo caso, che l’attività di vendita non sia continuativa nel tempo.

La definizione di prestazione occasionale

Si può definire come prestazione di Lavoro Autonomo Occasionale o semplicemente “Prestazione Occasionale“):

“qualsiasi attività di lavoro caratterizzata dall’assenza di abitualità, professionalità, continuità e coordinazione“

La disciplina riguardante le prestazioni occasionali è stata introdotta dalla Legge n. 30/2003 (“legge delega al governo in materia di occupazione e mercato del lavoro“). Tale normativa è poi sfociata nella cd “Legge Biagi” (DLgs n 276/2003, così come modificato dall’articolo 24 del D.L. n. 201/2011 c.d. “Legge Fornero“).

Questa normativa aveva introdotto le Prestazioni Occasionali, che si caratterizzavano essenzialmente per due requisiti:

- Durata non superiore a 30 giorni con lo stesso committente in un anno;

- Compenso non superiore a € 5.000 da ogni committente.

Abrogazione dal 2015 della legge biagi sulle prestazioni occasionali

La Legge Biagi è stata abrogata a partire dal 25 giugno 2015, giorno di entrata in vigore del D.Lgs. 81/2015. Tale norma è il quarto dei decreti applicativi che fanno parte del cosiddetto “Jobs Act“, la legge delega per la riforma del lavoro.

Tale disposizione ha, sostanzialmente, abrogato la Prestazione Occasionale, con le caratteristiche sopra indicate (durata e soglia di compensi). Quindi, ad oggi, l’unica disciplina giuridica che definisce le Prestazioni Occasionali è l’articolo 2222 del codice civile.

L’articolo 2222 del cc riguarda il contratto di prestazione d’opera. Sulla base di questa disposizione si può definire lavoratore che effettua una prestazione occasionale:

“chi si obbliga a compiere, dietro corrispettivo, un’opera o un servizio con lavoro prevalentemente proprio senza vincolo di subordinazione, ne potere di coordinamento del committente ed in via del tutto occasionale”

Definizione di Prestazione Occasionale ai sensi del Codice Civile

Le caratteristiche della prestazione di lavoro autonomo occasionale

Come accennato all’inizio di questa analisi affinché un soggetto possa svolgere un’attività di lavoro autonomo senza partita IVA, rientrando nelle disciplina delle Prestazioni Occasionali è necessario rispettare i seguenti requisiti:

- Mancanza di continuità e abitualità della prestazione di lavoro autonomo. La definizione di abitualità, non essendo stata chiaramente definita dal Ministero, può essere identificata come un’attività duratura nel tempo, che possa fare presumere non ad una attività sporadica, ma prolungata nel tempo. In ogni caso, occorre fare una valutazione ad hoc caso per caso;

- Mancanza di coordinamento della prestazione. Affinché vi sia coordinamento occorre che l’attività sia svolta all’interno dell’azienda o nell’ambito del ciclo produttivo del committente.

Nell’ipotesi in cui la Prestazione Occasionale perda i suoi requisiti, troveranno applicazione le discipline riguardanti:

- Il lavoro dipendente, se è riscontrabile l’elemento della coordinazione, ed eterodirezione del lavoro oppure

- Il lavoro autonomo (con partita IVA), per più prestazioni autonome abituali.

Nel caso del lavoro autonomo ti consiglio di verificare e valutare se possiedi i requisiti per beneficiare dei vantaggi offerti dal c.d. “regime forfettario“.

Si tratta di un regime di vantaggio che presenta una semplificazione degli adempimenti e una riduzione delle imposte dovute, ma soltanto rispettando i requisiti di accesso e di permanenza.

Il contratto di lavoro occasionale

Quando ci sia accorda per l’effettuazione di una prestazione occasionale molto spesso ci si accorda verbalmente.

Per la mia esperienza si tratta di una cosa assolutamente da evitare.

Quando un committente incarica un soggetto che esercita in modo “non professionale” sa benissimo di contrattare con una posizione di forza.

In molti casi, vengono raggiunti accordi verbali proprio per evitare di avere documentazione che possa provare il lavoro del prestatore, e quindi, potersi porre nella condizione di non pagarlo.

E’ una situazione molto più frequente di quanto possa sembrare. Ci sono aziende che si approfittano del lavoro di studenti e disoccupati, in questo modo.

Se puoi, evita accordi di questo tipo. Ma soprattutto chiedi sempre un contratto scritto che abbia ad oggetto lo svolgimento di lavoro occasionale.

Nella redazione del contratto di collaborazione occasionale dovrai fare attenzione a tre aspetti.

Il primo riguarda la descrizione dell’attività che andrai a svolgere indicandone tempi e modalità. Devi essere quanto più preciso possibile.

Il secondo aspetto riguarda il compenso, determinandone l’ammontare e soprattutto le tempistiche di pagamento. Non accettare tempistiche indefinite o che non ti soddisfano. Essere chiari è a tuo vantaggio.

Il terzo requisito è quello che riguarda la possibilità di recedere anticipatamente dal contratto. Devi rendere chiaro in quali casi puoi risolvere anticipatamente il contratto, e con quali modalità.

So che questi punti possono sembrarti aspetti banali, ma ti assicuro che nella pratica quotidiana non lo sono affatto.

Scarica il contratto di lavoro occasionale

Sottoscrivere un contratto di lavoro occasionale redatto nel modo corretto è davvero raro. Ti consiglio di fare attenzione e nel caso di farti assistere da un legale o da un commercialista per quanto meno verificare che il tuo contratto davvero ti stia tutelando.

- il numero progressivo d’ordine della ricevuta;

- Il corrispettivo lordo concordato della tua prestazione lavorativa;

- L’eventuale ritenuta d’acconto (pari al 20% dei compenso lordo). Questo solo se il committente è un “sostituto d’imposta“;

- L’importo netto che ti è stato corrisposto dal committente.

Voglio precisare che la ritenuta d’acconto del 20% deve essere applicata a riduzione del compenso lordo dovuto per la prestazione. In pratica, si tratta di un acconto sulle imposte che il committente è tenuto a trattenere e versare all’Amministrazione finanziaria per conto del soggetto che presta la propria attività professionale.

Attenzione però.

La ritenuta d’acconto deve essere applicata soltanto nel caso in cui la prestazione occasionale è svolta nei confronti di sostituti di imposta.

Chi sono i soggetti per cui devo applicare la ritenuta di acconto nella prestazione occasionale?

Se stai compilando la ricevuta per lavoro occasionale sono sicuro che ti stai chiedendo se nel tuo caso devi applicare la ritenuta di acconto o meno. Come detto, la ritenuta di acconto si applica solo se il tuo committente rientra tra quelli indicati nell’articolo 23 del DPR n 600/73.

Tale disposizione identifica i sostituti di imposta, che possono essere così sintetizzati:

- Imprese e professionisti (che non applicano il regime forfettario);

- Società di persone e di capitali;

- Associazioni ed enti di ogni tipo;

- Condomini.

Se il tuo committente rientra tra questi devi inserire la ritenuta di acconto nella tua ricevuta per la Prestazione Occasionale. Facciamo un esempio:

| Compenso lordo della prestazione occasionale | € 1.000 |

| Ritenuta di acconto del 20% | € 200 |

| Compenso netto da corrispondere | € 800 |

La data e l’applicazione della marca da bollo sulla ricevuta per lavoro occasionale

Per compilazione della ricevuta per prestazione occasionale è necessario prestare attenzione alla data da attribuire alla ricevuta. Data che deve essere obbligatoriamente quella in cui il prestatore ha ricevuto il compenso da parte del committente.

La ricevuta, infatti, ha la funzione di certificare al committente l’avvenuto pagamento della prestazione richiesta. Ed allo stesso tempo rappresenta strumento utile al contribuente per rendicontare i propri compensi percepiti, per la predisposizione della propria dichiarazione dei redditi.

Altro elemento indispensabile per la corretta compilazione della ricevuta è l’apposizione della marca da bollo.

Trattandosi di una ricevuta “non fiscale“, il legislatore ha previsto l’apposizione sulla ricevuta di una marca da bollo da €. 2,00. Questo nel caso in cui l’importo della prestazione superi la soglia di €. 77,47.

La marca da bollo deve riportare una data anteriore rispetto a quella di emissione della ricevuta. Altrimenti si incorrerà in sanzione.

Ricordo che l’importo della marca da bollo può essere chiesto a rimborso al committente della prestazione. Infine, se la ricevuta è nei confronti di committente estero, è comunque opportuno apporla.

La disciplina fiscale legata alle prestazioni occasionali

Ai fini fiscali, il reddito derivante da prestazioni occasionali rientra nella categoria dei “redditi diversi“, secondo quanto disposto dall’articolo 67, comma 1, lettera l), del DPR n. 917/86.

I redditi da lavoro autonomo (anche quelli derivanti da attività occasionali), si determinano, secondo quanto disciplinato dall’articolo 71, comma 2, del DPR n. 917/86.

In pratica il calcolo è dato dalla differenza tra l’ammontare dei compensi percepiti nel periodo d’imposta e le spese specificamente inerenti alla loro produzione.

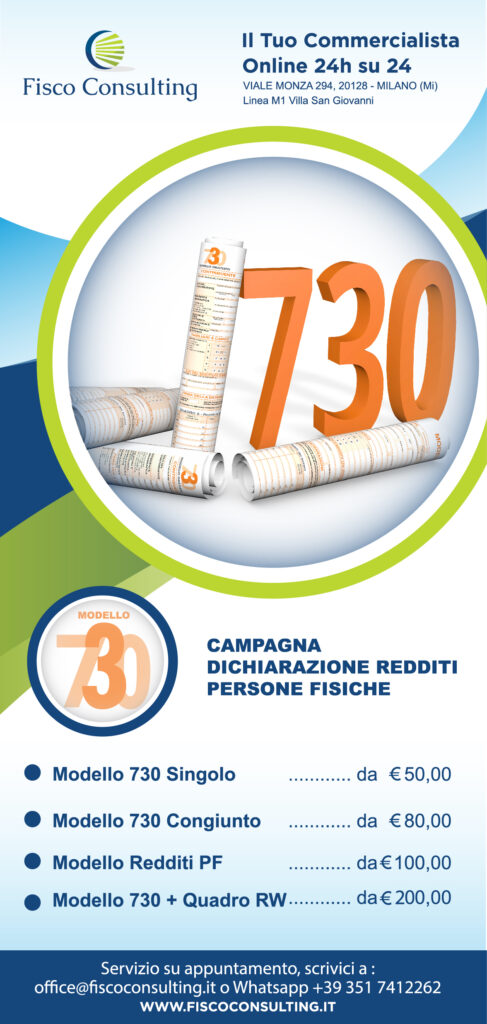

Da un punto di vista dichiarativo, i redditi derivanti dalle Prestazioni Occasionali devono essere indicati:

- Nel quadro D del modello 730 oppure,

- Nel quadro RL del modello Redditi Persone Fisiche.

Sia che si presenti il 730 piuttosto che il modello Redditi, quindi, è opportuno indicare nell’apposito quadro l’importo del reddito lordo percepito e dell’eventuale ritenuta d’acconto subita.

In questo modo il reddito percepito sconterà la tassazione IRPEF, facendo cumulo con gli altri redditi imponibili percepiti (lavoro dipendente, lavoro autonomo, etc).

Lavoro occasionale ed esonero dalla presentazione della dichiarazione dei redditi

Aspetto importante riguarda la possibilità di essere esonerati dalla presentazione della dichiarazione dei redditi. Questa possibilità riguarda unicamente i soggetti che hanno percepito soltanto redditi da Prestazione Occasionale sotto i € 4.800 lordi annui.

Sotto questa soglia il reddito percepito può non essere inserito in dichiarazione. Fino a tale valore vi è, infatti, una specifica detrazione IRPEF che abbatte (ed azzera) l’imposta (IRPEF) dovuta.

Se ti trovi in questa fattispecie ti consiglio di prestare attenzione perché potresti sfruttare un vantaggio. Se hai svolto prestazioni occasionali verso un sostituto di imposta che ti ha applicato la ritenuta di acconto presentare la dichiarazione per te è vantaggioso.

Con un reddito inferiore ai € 4.800 di prestazione occasionale e con ritenute di acconto subite presentare la dichiarazione dei redditi ti consente il recupero delle ritenute d’acconto subite. Queste, infatti, in dichiarazione si trasformano in crediti di imposta che possano essere sfruttati, alternativamente:

- Utilizzato in compensazione: puoi sfruttare il credito per il pagamento di eventuali altre imposte erariali o contributive dovute;

- Chiesto a rimborso: in questo caso puoi chiedere in dichiarazione il rimborso del credito spettante.

Se ti stai chiedendo quale sia la scelta migliore, dipende dalla tua situazione fiscale personale (contattami se vuoi per un consiglio).

Obblighi contributivi alla gestione separata nella prestazione occasionale

Nel caso in cui il prestatore di lavoro occasionale raggiunga nell’anno la soglia di € 5.000 lorde di prestazione occasionale c’è l’obbligo di iscrizione alla Gestione Separata INPS.

Questo è quanto disposto dall’articolo 44 del D.L. n. 269/2003, convertito dalla Legge n. 326/2003. Questa norma prevede, quindi, l’obbligo della contribuzione previdenziale in capo ai prestatori che superano la soglia annua di 5.000 euro lorde di prestazioni occasionali.

La soglia di € 5.000 lorde annue deve essere così conteggiata:

| Prendendo a riferimento solo le prestazioni occasionali svolte |

| Sommando tutti gli importi lordi incassati nell’anno fino a quel momento |

| Considerando gli importi percepiti da tutti i committenti |

| Escludendo tutti i redditi di altre categorie (es. lavoro dipendente o autonomo) |

Soglia di esenzione contributiva di € 5.000

I contributi devono essere versati solamente sulla quota di reddito eccedente la soglia dei € 5.000. In pratica tale soglia funge da franchigia per i contributi previdenziali.

Attenzione, questa soglia non ha niente a che vedere con quanto detto ai fini fiscali!

L’obbligo di iscrizione alla Gestione Separata è a carico del datore di lavoro e nasce nell’anno in cui il lavoratore supera il predetto limite di compensi.

Pertanto, i lavoratori autonomi occasionali con compensi fino a € 5.000 nell’anno solare non sono obbligati né all’iscrizione alla Gestione Separata. Nemmeno, al versamento di contributi previdenziali.

Comunicazione al committente del superamento della soglia di compensi annui con prestazione occasionale

Per i soggetti che superano la soglia di esenzione, l’imponibile previdenziale è costituito dal compenso lordo erogato al lavoratore, che supera la soglia annua di € 5.000. Compenso dal quale devono essere dedotte eventuali spese poste a carico del committente e risultanti da fattura o ricevuta.

I lavoratori interessati devono comunicare tempestivamente ai propri committenti il superamento della soglia di esenzione e, solo per la prima volta, iscriversi alla Gestione. Questo a meno che non si tratti di collaboratori o soggetti assimilati già iscritti.

Di seguito puoi trovare il link per scaricare la dichiarazione dei compensi da comunicare al soggetto committente la prestazione (al superamento dei € 5.000).

Nella ricevuta il lavoratore si vedrà applicare la ritenuta previdenziale pari ad 1/3 del contributo dovuto. Questo in quanto i restanti 2/3 di contributo sono direttamente a carico del datore di lavoro.

Cosa succede al superamento della soglia di € 5.000 con la prestazione occasionale?

Una delle domande che maggiormente mi arrivano sull’argomento riguarda il superamento della soglia di € 5.000 annui con le prestazioni occasionali.

Come ho già avuto modo di dire, questa soglia ha effetti soltanto previdenziali ed obbliga per gli importi superiori alla limite il versamento dei contributi previdenziali.

Come ti ho indicato si tratta di contributi dovuti alla Gestione separata INPS, e che sono suddivisi:

- Per 1/3 a carico del lavoratore e

- Per 2/3 a carico del datore di lavoro.

Al fine di permettere al datore di lavoro di effettuare correttamente le trattenute previdenziali è necessario che il lavoratore comunichi allo stesso che a breve supererà la soglia annua di €5.000 per tutti i committenti.

In questo modo il datore di lavoro sarà a conoscenza di dover effettuare i versamenti contributivi per la quota a lui spettante.

Se la comunicazione da parte del lavoratore non avviene non vi è alcuna responsabilità da parte dell’azienda committente sul versamento contributo dovuto.

Superamento della soglia di € 5.000 e apertura della partita iva

Altro aspetto da chiarire riguarda la voce che vede che soglia di € 5.000 e Partita IVA siano collegati.

E’ bene ribadirlo ancora una volta, non è così!

L’obbligo di apertura della partita IVA è indipendente dal volume di compensi raggiunto.

La Partita IVA si apre quando una attività professionale diventa abituale e continuativa nel tempo.

Se ad esempio realizzi testi per testate giornalistiche e lo fai esclusivamente nel tempo libero o nel fine settimana, due volte al mese, anche se superi i € 5.000 euro non avrai obbligo di Partita IVA.

L’attività esercitata non è abituale, ed in questo non influisce il volume dei tuoi compensi. Al massimo se superi di € 5.000 dovrai iscriverti alla Gestione separata INPS e versare i contributi.

Se, invece, l’attività di scrittura viene svolta tutti i fine settimana dell’anno, o anche durante la settimana, ecco che c’è una continuità dell’attività nell’anno.

A questo punto, sempre indipendentemente dal compenso percepito vi è obbligo di operare con Partita IVA.

Chiedi aiuto ad un esperto in caso di incertezza sulla prestazione occasionale

Quello che posso consigliarti è di valutare sempre la tua posizione personale con un dottore Commercialista.

Non esiste infatti un metodo di giudizio unico per determinare se vi è obbligo o comunque convenienza ad operare con la Partita IVA.

Per questo motivo il consulto con un esperto può essere importante per evitarti di commettere errori, che in caso di accertamenti si pagano cari.

Ricorda sempre che l’eventuale mancata apertura della Partita IVA è sempre una tua responsabilità. L’Agenzia delle Entrate se riscontra violazioni potrebbe contestarti e richiederti il versamento dell’IVA. Quindi attenzione!

Prestazione occasionale compatibile con quota 100 e naspi

L’accesso al trattamento di pensione anticipata, Quota 100, è consentito, in via sperimentale per il triennio 2019-2021 in presenza di:

- Un’età anagrafica pari almeno a 62 anni e

- Un’anzianità contributiva minima di 38 anni (di qui la denominazione “quota 100”),

a coloro che sono iscritti all’assicurazione generale obbligatoria e alle forme esclusive e sostitutive della medesima, gestite dall’INPS. Nonché alla Gestione Separata ex Legge n 335/95.

Ai fini del conseguimento della Quota 100 è possibile cumulare i periodi assicurativi non coincidenti nelle stesse gestioni amministrate dall’INPS seguendo le regole del cumulo gratuito dei contributi.

Tuttavia, uno degli aspetti forse più interessanti è costituito dall’incumulabilità dell’assegno pensionistico con altri redditi da lavoro.

Quota 100 non è cumulabile, con i redditi da lavoro dipendente o autonomo. Fatta eccezione per quelli derivanti da lavoro autonomo occasione, nel limite di complessivi € 5.000 lordi annui.

Questo a far data dal primo giorno di decorrenza del trattamento pensionistico e fino alla maturazione dei requisiti per l’accesso alla pensione di vecchiaia (ossia 67 anni).

La disciplina del lavoro occasionale accessorio dal 2021

Dal 24 giugno 2017 è entrata in vigore la nuova disciplina del Lavoro Occasionale Accessorio. Si tratta della disciplina che è andata a sostituire gli abrogati buoni-lavoro c.d. “Voucher Inps” e che come abbiamo visto riguarda le attività non abituali alle dipendenze di un committente.

Alle prestazioni legate al Lavoro Occasionale Accessorio possono fare ricorso:

- Le persone fisiche, non nell’esercizio dell’attività professionale o d’impresa, attraverso il Libretto Famiglia;

- Imprese, professionisti e PA per l’acquisizione di prestazioni di lavoro mediante il contratto di prestazione occasionale (PrestO’).

In particolare, il Legislatore ha introdotto il “libretto di famiglia” per le prestazioni occasionali rese ai privati e il “contratto di Prestazione Occasionale (PrestO)” per le imprese ed i professionisti.

Questo con il dichiarato intento di consentirne l’utilizzo per prestazioni occasionali o saltuarie e, nel contempo, garantire un minimo di tutele previdenziali, normative e assistenziali a favore dei prestatori.

Chi può utilizzare i voucher per il lavoro occasionale accessorio?

Privati e famiglie possono utilizzare il Lavoro Occasionale per svolgere:

- Piccoli lavori domestici, inclusi i lavori di giardinaggio, di pulizia o di manutenzione;

- Assistenza domiciliare ai bambini e alle persone anziane, ammalate o con disabilità;

- Insegnamento privato supplementare.

Imprese e professionisti possono sfruttare il Lavoro Occasionale per effettuare attività occasionali nella generalità dei settori produttivi.

Infine, gli enti della Pubblica Amministrazione possono utilizzare questo regime nell’ambito dell’attività istituzionale, solo ed esclusivamente per:

- Progetti speciali rivolti a specifiche categorie di soggetti in stato di povertà, di disabilità, di detenzione, di tossicodipendenza o che fruiscono di ammortizzatori sociali;

- Lavori di emergenza correlati a calamità o eventi naturali improvvisi;

- Attività di solidarietà. In collaborazione con altri enti pubblici o associazioni di volontariato;

- Organizzazione di manifestazioni sociali, sportive, culturali o caritative.

I divieti di utilizzo dei voucher legati al lavoro occasionale accessorio

E’ fatto divieto di utilizzare la disciplina del Lavoro Occasionale Accessorio nelle seguenti fattispecie.

Per imprese e professionisti:

- Con soggetti che abbiano cessato da meno di 6 mesi un rapporto di lavoro subordinato o di collaborazione col medesimo utilizzatore;

- Da parte degli utilizzatori che occupano più di 5 lavoratori subordinati a tempo indeterminato;

- Da parte delle imprese del settore agricolo con i braccianti agricoli;

- Imprese dell’edilizia o esercenti l’attività di escavazione o lavorazione di materiale lapideo, delle imprese del settore delle miniere, cave e torbiere;

- Nell’ambito dell’esecuzione di appalti di opere o servizi.

Per gli enti della Pubblica Amministrazione è fatto divieto di utilizzo di questa disciplina:

- Oltre i vincoli previsti dalla vigente disciplina in materia di contenimento delle spese di personale;

- Oltre il limite di 280 ore nell’arco dello stesso anno civile.

I limiti economici da rispettare nel lavoro occasionale accessorio

Per tutte le categorie di utilizzatori valgono regole comuni.

La possibilità di attuare attività di Lavoro Occasionale Accessorio è ammessa per ciascun anno civile, entro il limite di:

| € 5.000, per ciascun prestatore, con riferimento alla totalità degli utilizzatori |

| € 5.000, per ciascun utilizzatore, con riferimento alla totalità dei prestatori |

| Infine, € 2.500, per le prestazioni complessivamente rese da ogni prestatore in favore del medesimo utilizzatore. |

Con riferimento alla soglia di utilizzo relativa alla totalità dei prestatori, sono conteggiati al 75% del loro importo i compensi per prestazioni di lavoro occasionale rese dai seguenti soggetti:

- Titolari di pensione di vecchiaia o d’invalidità;

- Giovani con meno di venticinque anni di età. Se regolarmente iscritti a un ciclo di studi presso un Istituto scolastico di qualsiasi ordine e grado. Ovvero, a un ciclo di studi presso l’Università;

- Disoccupati che abbiano reso la DID;

- Percettori di prestazioni integrative del salario, di reddito di inclusione (REI) ovvero di altre prestazioni di sostegno del reddito.

In ogni caso non può essere superato il limite massimo di 280 ore lavorative nell’arco dell’anno.

Prestazioni limitate al 75% con rispetto di alcuni requisiti

Il comma 8 dell’art. 54-bis del D.L. n. 50/17 prevede un’imputazione nella misura del 75% del loro importo, i compensi per prestazioni di lavoro accessorio rese dai seguenti soggetti, purché i prestatori stessi, all’atto della propria registrazione nella piattaforma informatica di registrazione, autocertifichino la relativa condizione:

- Titolari di pensione di vecchiaia o di invalidità;

- Giovani con meno di venticinque anni di età, se regolarmente iscritti a un ciclo di studi presso un istituto scolastico di qualsiasi ordine e grado ovvero a un ciclo di studi presso l’università;

- Persone disoccupate, ai sensi dell’articolo 19 del decreto legislativo 14 settembre 2015, n. 150;

- Percettori di prestazioni integrative del salario, di reddito di inclusione (REI) ovvero di altre prestazioni di sostegno del reddito. In tal caso l’INPS provvede a sottrarre dalla contribuzione figurativa relativa alle prestazioni integrative del salario o di sostegno del reddito gli accrediti contributivi derivanti dalle prestazioni occasionali di cui al presente articolo.

ULTIME NEWS

-

Rottamazione quinquies, ecco tutte le ultime novità

17 Ottobre 2025