- 11 Ottobre 2021

- Posted by: Cesare Longo

- Categoria: Guide Fiscali

- 11 Ottobre 2021

- Posted by: Cesare Longo

- Categoria: Guide Fiscali

La consegna della Certificazione Unica 2021 è obbligatoria anche per il datore di lavoro domestico che ha assunto colf e badanti. Non bisogna compilare il modello CU dell’Agenzia delle Entrate, ma una dichiarazione sostitutiva. Facciamo quindi il punto su istruzioni e scadenza da rispettare.

I datori di lavoro domestico sono tenuti a consegnare al lavoratore assunto una dichiarazione sostitutiva di CU 2021, non obbligatoriamente entro la scadenza del 31 marzo.

Il modello CU è uno dei documenti fondamentali per la presentazione della dichiarazione dei redditi, ma per i datori di lavoro domestico è prevista una disciplina specifica. Ai lavoratori domestici, colf e badanti, deve esser consegnata una dichiarazione sostitutiva della certificazione unica 2021 che se formalmente assolve alle stesse finalità dell’ex CUD per i lavoratori dipendenti, nella sostanza si differenzia in maniera considerevole dal modello CU dell’Agenzia delle Entrate.

Innanzitutto, per colf e badanti il datore di lavoro non è tenuto ad effettuare l’invio all’Agenzia delle Entrate. Si tratta tuttavia di un esonero solo parziale.

I datori di lavoro dovranno rilasciare ai loro collaboratori domestici il documento che attesti il totale delle somme erogate nel corso del 2020.

In pratica si tratta di una sorta di Certificazione Unica (ex CUD), ma con sostanziali differenze e che potrà essere consegnata ad ultimo entro 30 giorni dalla scadenza della dichiarazione dei redditi 2021.

Tale documento servirà a tutte le colf, badanti e in genere ai lavoratori domestici ai fini dell’eventuale presentazione della loro dichiarazioni dei redditi, del calcolo dell’Isee familiare, nonché per le pratiche del rinnovo del permesso di soggiorno.

Il collaboratore domestico, a seguito della stipulazione del contratto di lavoro, è obbligato a dichiarare i redditi conseguiti e a pagare l’Irpef oltre alle addizionali comunali e regionali.

Poiché il datore di lavoro non è sostituto d’imposta, solitamente il collaboratore presenta il modello UNICO, entro le date di scadenza fissate dall’Agenzia delle Entrate (di anno in anno).

Solitamente la scadenza viene fissata per fine giugno, nel caso il collaboratore presenti la dichiarazione in forma cartacea presso gli uffici postali, oppure verso la fine di settembre, nel caso di invio dell’UNICO per via telematica.

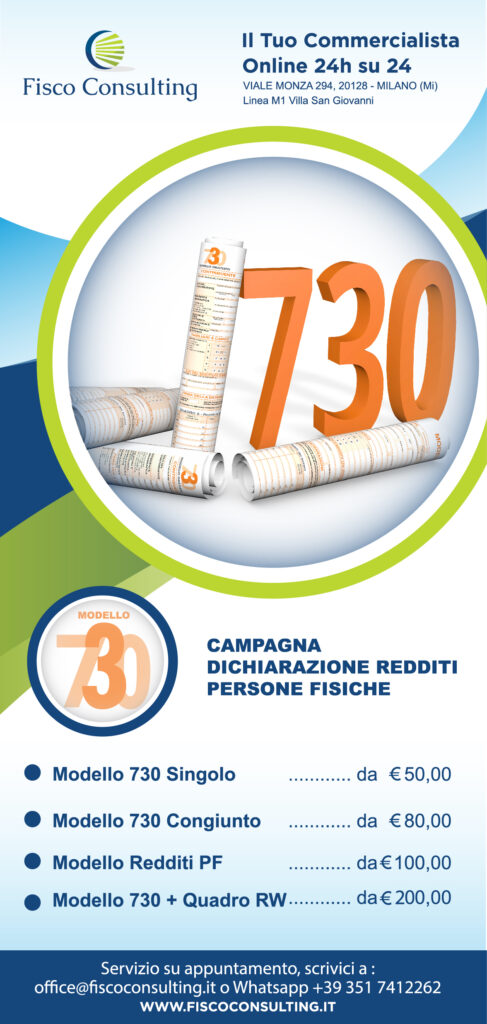

In alternativa si può presentare il modello 730 mediante CAF o professionista abilitato, barrando, nel riquadro “dati del sostituto d’imposta che effettuerà il conguaglio”, la casella”mod. 730 dipendenti senza sostituto“.

Queste scadenze possono subire variazioni o proroghe quindi consigliamo di consultare il sito dell’Agenzia delle Entrate.

N.B.: ricordiamo che il collaboratore non è obbligato a fare la dichiarazione dei redditi se ha un reddito complessivo (da lavoro + altri redditi) inferiore agli 8.000 € annui.

Non essendo quindi sostituto d’imposta, il datore di lavoro domestico deve consegnare una dichiarazione sostitutiva della Cu (ex cud) per colf e badanti, nel corso dei primi mesi dell’anno (consigliamo entro il 28 febbraio) o, comunque prima dell’appuntamento che la collaboratrice ha fissato con il patronato o altro intermediario.

La Cu (ex cud) per colf e badanti (di cui un fac-simile é riportato sopra), non ha un formato standard definito per legge.

Solitamente comunque è composto di due parti:

– nella prima, in cui vengono indicati i dati anagrafici e il codice fiscale di datore e collaboratore, il periodo di riferimento della Cu e il numero dei giorni di detrazione (che comprendono anche i giorni non lavorativi salvo quelli dove il rapporto di lavoro è stato sospeso per aspettativa o quello antecedente l’assunzione o successivo al licenziamento.

– nella seconda, in cui il datore di lavoro domestico attesta di aver corrisposto alla colf o badante i compensi annuali riguardanti:

- la retribuzione lorda comprensiva di 13esima. Si tratta della somma delle retribuzioni lorde dei cedolini dell’anno (indicato nel cedolino in Webcolf con la voce “Importo lordo”), ai quali vanno però sottratti eventuali anticipi di Tfr in quanto sono indicati in una casella distinta.

- I contributi Inps a carico collaboratore.Viene imputato a tale voce l’importo dei soli contributi a carico del collaboratore versati tramite i mav trimestrali. Se come avviene di norma, il datore li trattiene in busta paga, nella Cu viene riportato il risultato derivante della somma delle voci “Contr. carico coll” dei cedolini che vanno da gennaio a dicembre.

- I contributi Cassa Colf a carico del collaboratore. Sono dati dalla somma dell’importo indicato alla voce “Cas.sa Colf” nei cedolini dell’anno in Webcolf (sempre se trattenuti). Se non viene trattenuto si conteggia in base alle ore contributive dei 4 trimestri.

N.B.: per progetto, considerato che i contributi a carico del collaboratore non sono deducibili dal datore di lavoro, essi vengono comunque riportati nella Cu anche se non trattenuti al collaboratore. Se infatti non venissero riportati, la retribuzione percepita dal collaboratore risulterebbe più alta e di conseguenza lo scaglione di reddito utile al pagamento dell’Irpef non risulterebbe corretta. In questo caso vengono calcolati direttamente in base ai mav proposti e al “riepilogo trimestrale” che si trova nel menù Cedolini.

- L’imponibile fiscale (netto).Si tratta della differenza tra paga lorda specificata al punto 1 e contributi Inps a carico collaboratore specificata al punto 2. Non si tratta quindi della somma dei netti dei cedolini elaborati perché la cassa colf non incide sulla diminuzione dell’imponibile fiscale, al contrario di ciò che accade nel cedolino dove: paga lorda – contributi Inps e Cas.sa colf = paga netta. Questo è legato al fatto che i contributi Cas.sa colf non hanno scopo esclusivamente assistenziale/sanitario ma anche contrattuale, interpretazione questa confermata dalla stessa Cas.sa colf.

- TFR corrisposto(anche tramite anticipi).Si tratta della somma del tfr corrisposto nell’anno. In questo caso Webcolf inserisce l’importo:

– del tfr liquidato in caso di cessazione;

– del tfr liquidato mensilmente oppure occasionalmente, con codice “liquida tfr maturato” oppure “anticipo su tfr”.

N.B.:

- nel caso si scelga di corrispondere il Tfr tramite rateo in paga oraria,al momento della stampa della CU (ex Cud) tale somma non sarà inserita dal programma nell’apposito spazio dedicato al Tfr liquidato nell’anno ma viene inserita all’interno della voce “Retribuzione lorda” e quindi va a formare l’imponibile fiscale annuale, peraltro in linea con le disposizioni della legge di stabilità 2015 le quali prevedono che in caso di pagamento mensile del TFR la tassazione sia quella ordinaria.

Se comunque il datore preferisce indicare il tfr alla voce “TFR corrisposto” dovrà riportare su tale spazio, se il collaboratore ha paga mensilizzata, l’importo derivante dalla somma delle voci “Rateo Tfr” (presente nel cedolino in alto) di tutti i cedolini dell’anno e sottrarre la stessa cifra dalla voce “Retribuzione lorda”. Se il collaboratore invece ha paga oraria l’importo si ricava dalla moltiplicazione del “Rateo Tfr” per il numero di ore retribuite nell’anno.

- Nel caso si sia concordata una paga netta e quindi il datore non trattenga i contributi a carico del collaboratore nel cedolino, si ricorda che tale impostazione è molto diffusa e accettata di prassi ma non prevista per legge. Per tal motivo vanno comunque indicati nella Cu come trattenuti i contributi inps a carico lavoratore che vanno quindi a diminuire l’imponibile fiscale.

La CU così rilasciata è quindi voluta per progetto sembrando la migliore soluzione possibile. Se, però il datore non desidera che la quota di contributi sia indicata in Cu può variarla manualmente cancellando tale l’importo e modificando il “Netto corrisposto” in modo che sia identico alla “Retribuzione lorda”.

Chi è esonerato dal 730 e dalla dichiarazione dei redditi nel 2021: tutti i casi

E’ esonerato dalla presentazione del 730 e della dichiarazione dei redditi nel 2021 il contribuente che nell’anno d’imposta del 2020 possiede dei redditi che rientrano nei casi di esonero previsti dalla normativa e dalle istruzioni pubblicate dall’Agenzia delle Entrate.

Chi non deve presentare il 730? Chi non deve fare il 730? E’ sicuramente esonerato il lavoratore dipendente o il pensionato che possiede redditi corrisposti da un unico sostituto d’imposta (datore di lavoro o Inps o altro ente pensionistico) e pertanto ha già versato l’imposizione fiscale definitiva attraverso le trattenute in busta paga, il conguaglio fiscale di fine anno o le trattenute nelle rate di pensione. Salvo che non abbia interesse a ridurre la propria imposta Irpef, ad esempio con detrazioni fiscali per oneri e spese sostenute nell’anno 2020.

Ma vi sono anche casi di esonero dalla dichiarazione dei redditi per chi ha redditi da cococo, redditi da lavoro dipendente o da pensione inferiori a 8.000 euro, redditi esenti o soggetti ad imposta sostitutiva o a ritenuta alla fonte a titolo d’imposta.

Oppure assegno periodico corrisposto dal coniuge o redditi da lavoro autonomo occasionale inferiore a 4.800 euro.

I casi di esonero dalla presentazione della dichiarazione dei redditi, sia modello 730 che modello redditi PF, previsti dalla normativa fiscale sono molteplici e si dividono in:

casi di esonero legati al tipo di reddito e possesso di determinate condizioni (casi di esonero);

casi di esonero legati al tipo di reddito ed a limiti di reddito percepito nell’anno d’imposta (casi di esonero con limite di reddito).

La prima cosa che chiarisce l’Agenzia delle Entrate è che “Il contribuente deve controllare se è obbligato a presentare la dichiarazione dei redditi – modello 730 o modello REDDITI – oppure se è esonerato”. Quindi è comunque un obbligo del contribuente (lo è qualsiasi percettore di un reddito tassato in Italia), verificare i propri obblighi tributari in materia di presentazione della dichiarazione dei redditi.

Poi le istruzioni dell’Agenzia delle Entrate, in merito al modello 730/2021, chiariscono ancora che “Il contribuente è tenuto a presentare la dichiarazione:

se ha conseguito redditi nell’anno 2020;

e non rientra nelle ipotesi di esonero”.

Tali ipotesi di esonero sono elencata nelle tabelle pubblicate nelle istruzioni. Vediamo tutti i casi.

Casi di esonero

Affrontiamo per primi i casi di esonero dalla dichiarazione dei redditi derivanti dal possesso di una determinata tipologia di reddito, al verificarsi delle specifiche condizioni di esonero previste.

Lavoro dipendente o pensione: casi di esonero

È esonerato dalla presentazione della dichiarazione il contribuente che possiede esclusivamente i redditi da lavoro dipendente o da pensione al verificarsi di due condizioni:

redditi corrisposti da un unico sostituto d’imposta obbligato ad effettuare le ritenute di acconto o corrisposti da più sostituti purché certificati dall’ultimo che ha effettuato il conguaglio;

E che le detrazioni per coniuge e familiari a carico sono spettanti e non sono dovute le addizionali regionale e comunale.

Nella sostanza, se il sostituto d’imposta, datore di lavoro o Inps, ha effettuato le trattenute in busta paga tutti i mesi ed ha effettuato il conguaglio fiscale di fine anno, assoggettando di fatto il reddito annuale a tassazione definitiva, il contribuente può anche non presentare il modello 730.

A meno che non abbia interesse a “scaricare” ulteriori detrazioni fiscali oppure beneficiare di oneri deducibili. E’ il caso del contribuente che ad esempio ha interesse a ridurre la propria Irpef perché ha diritto alla detrazione del 19% delle spese sanitarie e delle spese degli scontrini parlanti della farmacia per i farmaci. Ma in assenza di detrazioni fiscali ulteriori (le più diffuse sono tutte contenute nel quadro E – oneri e spese del modello 730) oppure oneri deducibili dal reddito, rispetto alla detrazione per lavoro dipendente ed eventuale detrazioni per coniuge o familiari a carico, il contribuente può quindi non presentare il modello 730 o il modello Redditi PF perché esonerato.

La dichiarazione può essere presentata, quindi, anche in caso di esonero:

per dichiarare eventuali spese sostenute;

o fruire di detrazioni fiscali;

o per chiedere rimborsi relativi a crediti o eccedenze di versamento che derivano dalle dichiarazioni degli anni precedenti o da acconti versati per il 2020.

La dichiarazione deve comunque essere presentata se le addizionali all’Irpef non sono state trattenute o sono state trattenute in misura inferiore a quella dovuta.

I casi di esonero dalla presentazione della dichiarazione dei redditi legati al possesso di redditi da lavoro dipendente o da pensione, oppure redditi assimilati a quelli di lavoro dipendente, sono previsti anche nei casi di esonero con limite di reddito che tratteremo in seguito, soprattutto per coloro che hanno un reddito uguale o inferiore ad 8.000 euro (lavoro dipendente o assimilato) o 7.500 euro (pensione).

Redditi da abitazione principale, pertinenze e altri fabbricati non locati

Anche in questo caso, quando il contribuente possiede redditi da abitazione principale, da relative pertinenze o altri fabbricati non locali, può essere esonerato dalla presentazione della dichiarazione dei redditi.

L’esonero dalla presentazione della dichiarazione dei redditi non si applica se il fabbricato non locato è situato nello stesso comune dell’abitazione principale.

Inoltre, si deve trattare comunque di abitazione principale e pertinenze per le quali non è dovuta l’Imu.

La dichiarazione deve essere presentata anche se sono stati percepiti esclusivamente redditi che derivano dalla locazione di fabbricati per i quali si è optato per la cedolare secca.

L’esonero spetta anche al contribuente che ha sia redditi da lavoro dipendente o pensione che in aggiunta un’abitazione principale, più eventuali pertinenze ed eventuali altri fabbricati non locati. In questo caso, occorre che sussistano le condizioni descritte per entrambi i casi. Quindi per i redditi da lavoro dipendente o da pensione, occorre che siano erogati da un unico sostituto d’imposta, che abbia effettuato il conguaglio fiscale di fine anno sui redditi percepiti nell’anno d’imposta 2020 (oggetto della dichiarazione dei redditi 2021) e che le detrazioni per coniuge e familiari a carico siano spettanti e non siano dovute le addizionali regionale e comunale, sempre per l’anno 2020. In aggiunta per l’abitazione principale non deve essere dovuta l’IMU e per l’eventuale fabbricato non locato non deve essere situato nello stesso comune dell’abitazione principale.

Redditi da collaborazione coordinata e continuativa

Si tratta di redditi assimilati al reddito da lavoro dipendente. Coloro che hanno prodotto nell’anno d’imposta 2020 dei redditi derivanti da rapporti di collaborazione coordinata e continuativa (quindi co.co.co.), compresi i lavori a progetto (ex co.co.pro.), possono essere esonerati dalla presentazione della dichiarazione dei redditi.

Anche nel caso dei cococo, siccome si tratta di redditi fiscalmente analoghi al reddito da lavoro dipendente, le condizioni di esonero sono le stesse. E sono le seguenti:

redditi corrisposti da un unico sostituto d’imposta obbligato ad effettuare le ritenute di acconto o corrisposti da più sostituti purché certificati dall’ultimo che ha effettuato il conguaglio;

E che le detrazioni per coniuge e familiari a carico sono spettanti e non sono dovute le addizionali regionale e comunale.

Anche in questo caso la dichiarazione deve comunque essere presentata se le addizionali all’Irpef non sono state trattenute o sono state trattenute in misura inferiore a quella dovuta.

Sono escluse dai casi di esonero dalla presentazione della dichiarazione dei redditi, in ogni caso, le collaborazioni di carattere amministrativo-gestionale di natura non professionale rese in favore di società e associazioni sportive dilettantistiche.

Redditi esenti

Sono ovviamente rientranti nei casi di esonero dalla presentazione della dichiarazione dei redditi, i contribuenti che hanno percepito esclusivamente redditi esenti.

Sono ad esempio redditi esenti da imposizione fiscale:

rendite erogate dall’Inail esclusivamente per invalidità permanente o per morte;

alcune borse di studio;

pensioni di guerra;

pensioni privilegiate ordinarie corrisposte ai militari di leva;

pensioni, indennità, comprese le indennità di accompagnamento e assegni erogati dal Ministero dell’Interno ai ciechi civili, ai sordi e agli invalidi civili,

sussidi a favore degli hanseniani,

pensioni sociali.

In questi casi non è obbligatoria la presentazione della dichiarazione dei redditi.

Redditi soggetti ad imposta sostitutiva o ritenuta alla fonte a titolo di imposta

Il contribuente è esonerato dalla presentazione della dichiarazione dei redditi, modello 730 o modello Redditi PF 2021, se nell’anno d’imposta 2020 ha percepito dei redditi soggetti ad imposta sostitutiva (diversi da quelli soggetti a cedolare secca).

Ad esempio sono redditi soggetti ad imposta sostitutiva gli interessi sui BOT o sugli altri titoli del debito pubblico.

Il contribuente è esonerato dalla presentazione della dichiarazione dei redditi, modello 730 o modello Redditi PF 2021, se nell’anno d’imposta 2020 ha percepito dei redditi soggetti a ritenuta alla fonte a titolo di imposta.

Ad esempio sono redditi soggetti a ritenuta alla fonte a titolo d’imposta gli interessi sui conti correnti bancari o postali, così come i redditi derivanti da lavori socialmente utili.

Casi di esonero con limite di reddito

Vediamo ora tutti i casi di esonero dalla presentazione della dichiarazione dei redditi, ma che scattano solo nel caso in cui il reddito sia uguale o inferiore ad una prefissata soglia prevista per l’esonero.

Va a priori precisato che anche in questi casi la dichiarazione deve comunque essere presentata se le addizionali all’Irpef non sono state trattenute o sono state trattenute in misura inferiore a quella dovuta.

Ed anche se sono stati percepiti esclusivamente redditi che derivano dalla locazione di fabbricati per i quali si è optato per la cedolare secca.

La dichiarazione può essere presentata, anche in caso di esonero con limite di reddito, per convenienza economica del contribuente, per dichiarare eventuali spese sostenute o fruire di detrazioni o per chiedere rimborsi relativi a crediti o eccedenze di versamento che derivano dalle dichiarazioni degli anni precedenti o da acconti versati per il 2020.

Bonus Renzi: quando gli incapienti esonerati dal 730

Tutti i contribuenti rientranti nei casi che vengono elencati in seguito non sono esonerati dalla presentazione della dichiarazione dei redditi, quindi l’esonero non si applica se come contribuenti sono tenuti a restituire in tutto in parte il bonus Irpef (ossia l’ex bonus Renzi, in vigore fino a giugno 2020, o il trattamento integrativo, in vigore da luglio 2020 a dicembre 2020).

Si tratta appunto dei casi in cui per incapienza fiscale, l’imposta lorda non supera la detrazione per lavoro dipendente, con la conseguenza che, se non conguagliati nel conguaglio di fine anno, i bonus percepiti vanno restituiti in tutto in parte.

Ovviamente se l’ex bonus Renzi (ex 80 euro) ed il successivo trattamento integrativo (fino a 100 euro), sono conguagliati nella busta paga di dicembre, contenente il conguaglio, e quindi il contribuente ha già restituito il bonus percepito in eccesso durante l’anno 2020, il contribuente rientra nei casi di esonero.

Lavoro dipendente o assimilato fino a 8000 euro

E’ esonerato dalla presentazione della dichiarazione il contribuente che possiede un reddito da lavoro dipendente + altre tipologie di reddito, quindi che ha un reddito complessivo ai fini Irpef calcolato senza tener conto del reddito derivante dall’abitazione principale e dalle sue pertinenze, uguale o inferiore ad 8.000 euro nell’anno d’imposta 2020.

Questa condizione esonera il contribuente dalla presentazione della dichiarazione dei redditi ma a patto che il periodo di lavoro nell’anno 2020 sia non inferiore a 365 giorni. Ossia il contribuente abbia percepito un reddito da lavoro dipendente avendo lavorato tutto l’anno e quindi avendo un numero di giorni di spettanza della detrazione per lavoro dipendente, come certificato nella CU 2021, pari a 365.

Una ulteriore condizione è che le detrazioni per coniuge e familiari a carico siano spettanti e non siano dovute le addizionali regionale e comunale.

Se il sostituto d’imposta ha operato le ritenute il contribuente può recuperare il credito presentando la dichiarazione dei redditi.

Redditi di lavoro autonomo occasionale fino a 4.800 euro

Vi è un caso particolare di esonero dalla presentazione della dichiarazione dei redditi ed è quello del contribuente che percepisce redditi assimilati a quelli di lavoro dipendente e altri redditi per i quali la detrazione prevista non è rapportata al periodo di lavoro, sempreché il reddito percepito nell’anno d’imposta 2020 sia inferiore o uguale a 4.800 euro.

E’ il caso ad esempio:

dei compensi percepiti per l’attività libero professionale intramuraria del personale dipendente dal Servizio sanitario nazionale,

redditi da attività commerciali occasionali;

e dei redditi da attività di lavoro autonomo occasionale.

Il contribuente potrebbe aver interesse, però, a recuperare la ritenuta d’acconto del 20% versata, avendo quindi interesse, a tal fine, a presentare la dichiarazione dei redditi.

Pensione e altre tipologie di reddito fino a 8.000 euro

Un caso simile al precedente è il caso del contribuente titolare di reddito da pensione + altre tipologie di reddito che abbia un reddito complessivo ai fini Irpef calcolato senza tener conto del reddito derivante dall’abitazione principale e dalle sue pertinenze, uguale o inferiore ad 8.000 euro nell’anno d’imposta 2020.

Anche in questo caso può essere esonerato dalla presentazione della dichiarazione dei redditi, sempre con la condizione che il periodo di pensione nell’anno 2020 sia non inferiore a 365 giorni.

Ulteriori condizioni sono che le detrazioni per coniuge e familiari a carico sono spettanti e non sono dovute le addizionali regionale e comunale.

Se il sostituto d’imposta ha operato le ritenute il contribuente può recuperare il credito presentando la dichiarazione.

Pensione, terreni, abitazione principale e sue pertinenze fino a 7.500 euro

Vi è un caso particolare di esonero dalla presentazione della dichiarazione dei redditi ed è quello della combinazione tra redditi da pensione fino a 7.500 euro nell’anno d’imposta 2020, più redditi derivanti da terreni fino a 185,92 euro, più abitazione principale e relative sue pertinenze (box, cantina, ecc.).

Il contribuente in questo caso, rispettando i limiti di reddito singoli di cui sopra, può essere esonerato dalla presentazione della dichiarazione dei redditi, ma sempre a condizione che il periodo di pensione che il periodo di pensione nell’anno 2020 sia non inferiore a 365 giorni.

Terreni e/o fabbricati (comprese abitazione principale e sue pertinenze)

Se il contribuente possiede redditi da terreni o fabbricati, compreso l’abitazione principale e pertinenze per le quali non è dovuta l’Imu, è esonerato dalla presentazione della dichiarazione dei redditi se il reddito è uguale o inferiore a 500 euro.

Assegno periodico corrisposto dal coniuge fino a 8.000 euro

E’ esonerato dalla presentazione della dichiarazione dei redditi il contribuente che nell’anno d’imposta 2020 ha percepito l’assegno periodico corrisposto dal coniuge + altre tipologie di reddito ed abbia un reddito complessivo ai fini Irpef, calcolato senza tener conto del reddito derivante dall’abitazione principale e dalle sue pertinenze, uguale o inferiore a 8.00o euro.

È escluso l’assegno periodico destinato al mantenimento dei figli. Esso è infatti escluso dalla base imponibile Irpef ai sensi dell’art. 3, comma 3 del TUIR, quindi è esentasse.

Compensi derivanti da attività sportive dilettantistiche fino a 30.658,28 euro

È esonerato dalla presentazione della dichiarazione il contribuente che possiede esclusivamente i redditi da compensi derivanti da attività sportive dilettantistiche fino a 30.658,28 euro, in quanto il contribuente ha un reddito esente da imposta fino a 10.000 euro, assoggettato a ritenuta a titolo d’imposta del 23%, da euro 10.001 a euro 30.658,28 e solo oltre tale soglia è tenuto al versamento dell’Irpef ordinaria con potenziale obbligo di presentare la dichiarazione dei redditi.