- 18 Febbraio 2022

- Posted by: Cesare Longo

- Categoria: Guide Fiscali, ULTIME NOTIZIE

Certificazione Unica lavoratori autonomi 2022. Le modalità di compilazione del modello CU per professionisti per redditi, ritenute, contributi previdenziali ed agevolazioni fiscali legate al rientro dei lavoratori in Italia.

La Certificazione Unica per redditi di lavoro autonomo comprende prestazioni occasionali, provvigioni e compensi a professionisti e i contribuenti in regime forfettario.

Istruzioni, compilazione e ritenute su redditi da lavoro autonomo da indicare nella Certificazione Unica. Di seguito tutte le peculiarità e gli esempi di compilazione del modello di Certificazione Unica per i lavoratori autonomi.

La Certificazione Unica (c.d. “modello Cu“) è il documento con il quale i sostituti d’imposta (committenti) sono chiamati a certificare le ritenute di acconto. Si tratta delle ritenute operate sui redditi erogati a lavoratori dipendenti ed autonomi, per ciascun anno solare.

La Certificazione Unica (modello c.u.) deve essere rilasciata al percettore delle somme, utilizzando il modello pubblicato dall’Agenzia delle Entrate entro il 16 marzo.

Si precisa che la trasmissione telematica delle certificazioni uniche contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata (modello 730 o Redditi precompilato), può avvenire entro il termine di presentazione della dichiarazione dei sostituti d’imposta ovvero entro il 31 ottobre 2021.

Si tratta, in generale, con la certificazione unica lavoratori autonomi di dover certificare i redditi soggetti a ritenuta d’acconto, erogati nell’anno di imposta precedente. In questo articolo andrò a riepilogare le modalità di compilazione della Certificazione Unica per i redditi di lavoro autonomo.

Vedremo come compilare il modello CU per la certificazione delle ritenute di acconto operate nei confronti di professionisti. Vediamo, di seguito, tutte le informazioni utili per arrivare preparati alla scadenza del 7 marzo, senza commettere errori

Attenzione, nel punto “6” il codice “12” inserito nelle Certificazioni Uniche 2021, rivolto esclusivamente ai contribuenti forfettari, per le Certificazioni uniche 2022 viene sostituito dal codice “24”

Tipologia di compensi da indicare

La Certificazione Unica per redditi da lavoro autonomo riguarda le seguenti tipologie reddituali:

| COMPENSI EROGATI DAL CONDOMINIO ALL’APPALTATORE |

| REDDITI DA LAVORO AUTONOMO – ART. 53 TUIR |

| REDDITI DIVERSI – ART. 67. CO. 1 TUIR |

| PROVVIGIONI |

| INDENNITA’ |

Deve essere evidenziato che i compensi corrisposti a contribuenti che godono di regimi fiscali agevolati, come i contribuenti in regime forfettario, devono comunque essere indicati nella comunicazione anche se non sono assoggettati a ritenute.

Certificazione unica per redditi di lavoro autonomo

Il modello di Certificazione Unica delle ritenute di acconto è suddiviso in due sezioni distinte. Una per ciascuna delle due diverse classi di reddito. Mi riferisco ai redditi da lavoro dipendente ed ai redditi da lavoro autonomo.

Ogni sostituto di imposta ha la facoltà di inviare separatamente o in modo cumulativo le due sezioni. Questo in modo tale che Consulenti del lavoro (per la parte relativa ai dipendenti), e Commercialisti (per la parte relativa agli autonomi), potranno adempiere separatamente alla trasmissione telematica.

Ognuno per il modello di sua competenza.

In questo contributo voglio soffermarmi sulla gestione della sezione dedicata alla Certificazione Unica per redditi di lavoro autonomo.

Sezione del modello che richiede una particolare attenzione nel reperimento dei documenti utili. Questo anche e soprattutto per il controllo che tutte le ritenute d’acconto siano state operate nei termini da parte del sostituto d’imposta.

Dopodiché bisogna tenere conto di alcune peculiarità legate alla tipologia di prestazione oggetto di certificazione. Di seguito riporto brevemente i principali aspetti su cui porre attenzione per la compilazione del nodello di Certificazione Unica per redditi di lavoro autonomo.

Istruzioni per la compilazione della certificazione unica per redditi di lavoro autonomo

Il lavoro autonomo riguarda l’esercizio di attività artistiche, intellettuali e di servizi diverse dalle attività di impresa elencate nell’art. 2195 c.c. Tale categoria di redditi è caratterizzata da:

- Assenza di vincoli nei confronti del beneficiario delle prestazioni;

- Prevalenza della componente lavoro sulla componente organizzazione.

Si riepilogano le regole di compilazione delle certificazioni relative alle ritenute d’acconto operate nell’anno 2021 sui compensi di lavoro autonomo, provvigioni e redditi diversi. Si tratta delle ritenute operate sui compensi pagati dal 1° gennaio al 31 dicembre 2021 e versate dal 16 febbraio 2021 al 16 gennaio 2022.

Quadro relativo alla certificazione per redditi di lavoro autonomo

In questo riquadro devono essere indicati sia i redditi che verranno dichiarati dal percettore nel modello 730 sia gli altri redditi che verranno dichiarati con il modello Redditi.

Venendo allora alla compilazione della Certificazione Unica, da subito si deve dire che il campo 1, relativo alla causale del rapporto, sarà:

- CAUSALE A – Per i compensi certificati ai professionisti. Soggetti cioè in possesso di partita IVA (compresi i cosiddetti contribuenti minimi);

- CAUSALE M – Per i compensi certificati ai lavoratori occasionali per i quali ricorrono le condizioni di versamento della contribuzione alla gestione separata. Per i compensi complessivamente percepiti nell’anno, dal lavoratore, che eccedano la soglia esente di 5 mila euro;

- CAUSALE O – Per i compensi certificati ai lavoratori occasionali per i quali non ricorrono le condizioni di versamento della contribuzione alla gestione separata.

In linea generale tuttavia, le causali più utilizzare nella Certificazione Unica sono le seguenti.

Tabella causali certificazione unica professionisti e lavoratori autonomi

| CAUSALE | TIPOLOGIA REDDITUALE |

| A | Prestazioni di lavoro autonomo rientranti nell’esercizio di arte o professione abituale |

| C | Utili derivanti da contratti di associazione in partecipazione e da contratti di cointeressenza, quando l’apporto è costituito esclusivamente dalla prestazione di lavoro |

| H | Indennità corrisposte per la cessazione dei rapporti di agenzia delle persone fisiche e delle società di persone |

| M | Prestazioni di lavoro autonomo non esercitate abitualmente |

| M1 | Redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere |

| O | Prestazioni di lavoro autonomo non esercitate abitualmente, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (Circ. INPS n. 104/2001 Nota 1) |

| O1 | Redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (Circ. INPS n. 104/2001 Nota 1) |

| Q | Provvigioni corrisposte ad agente o rappresentante di commercio monomandatario |

| R | Provvigioni corrisposte ad agente o rappresentante di commercio plurimandatario |

| S | Provvigioni corrisposte a commissionario |

| T | Provvigioni corrisposte a mediatore |

| U | Provvigioni corrisposte a procacciatore di affari |

| V1 | Redditi derivanti da attività commerciali non esercitate abitualmente (ad esempio, provvigioni corrisposte per prestazioni occasionali ad agente o rappresentante di commercio, mediatore, procacciatore d’affari) |

La compilazione dei successivi campi discenderà dalla causale utilizzata.

Causale a – certificazione unica per redditi di lavoro autonomo rientranti nell’esercizio di professione abituale

Al campo 4 deve essere indicato il compenso corrisposto al netto di Iva e della maggiorazione previdenziale. Salvo che non si tratti di maggiorazione riferita alla quota di rivalsa dei lavoratori autonomi iscritti alla sola gestione separata.

Nella normalità dei casi sarà poi riportato detto valore al campo 8 ed al campo 9 sarà indicata la ritenuta di acconto operata.

Il campo 5 deve essere compilato solo in presenza di lavoratori esteri che hanno chiesto (fornendo la necessaria documentazione) di non essere assoggettati a ritenuta di acconto per convenzione con il loro Paese.

In tale ipotesi il valore indicato al campo 5 sarà pari al campo 4 e la certificazione sarà conclusa indicando zero al campo 8. Se invece il lavoratore straniero non ha chiesto l’applicazione della esenzione da ritenuta per regime convenzionale, allora la certificazione sarà rilasciata come a qualunque professionista.

Il tutto con la sola variante che la ritenuta, operata a titolo di imposta, sarà indicata al campo 10, anziché, ovviamente, al campo 9. Nella ipotesi in cui il soggetto percettore (qualunque sia la causale utilizzata) goda di esenzione dalla ritenuta di acconto o di una quota (come i percettori di diritti di autore) del reddito, si dovrà utilizzare:

- Il campo 7, per indicare la quota di reddito esente, ed

- Il campo 6 nel quale deve essere annotato il codice 7,

- Nel campo 8 deve essere indicato l’imponibile, che deve essere pari a zero nella ipotesi dei contribuenti in regime forfettario, per i quali non devono essere compilati ulteriori campi. In tutte le altre casistiche deve essere indicato il 75% del compenso (60% per i percettori di età inferiore ai 35 anni).

Causale m – certificazione unica per redditi di lavoro autonomo non esercitato abitualmente

La causale M deve essere utilizzata per indicare i compensi percepiti tramite prestazione occasionale. Questo, indipendentemente dal superamento della soglia di 5.000 euro lordi annui. Soglia al superamento della quale scatta l’obbligo dei versamenti contributivi alla Gestione Separata INPS. Oltre ai campi sopracitati, secondo le diverse ipotesi possibili, saranno da compilare i campi 20 e 21. Questo per l’indicazione dei contributi dovuti alla gestione separata, rispettivamente, a carico del committente e del lavoratore. I dati previdenziali richiesti per il lavoro autonomo occasionale sono quelli posti di seguito.

Nei punti 34 e 35 del modello CU si deve indicare l’importo dei contributi previdenziali dovuti in relazione ai redditi annui superiori a € 5.000. Redditi derivanti dalle attività contrassegnate al punto 1 dai codici “M” e “M1”.

Causale o e o1 – certificazione unica per redditi di lavoro autonomo occasionale in situazioni particolari

La causale O (e O1) deve essere utilizzata per la certificazione dei redditi derivanti dal lavoro autonomo occasionale in situazioni particolari. Si tratta delle fattispecie indicate nella nota 1 della Circolare INPS n. 204/2001. Le ipotesi di applicazione sono le seguenti:

- Soggetti ultrasessantacinquenni che inizino a svolgere l’attività hanno l’obbligo d’iscriversi alla Gestione;

- Gli iscritti che, avendo compiuto il sessantacinquesimo anno d’età, non hanno chiesto la cancellazione, non possono più esercitare tale facoltà;

- I medesimi soggetti non hanno titolo al rimborso dei contributi versati ancorchè cessino, a qualunque età, l’attività lavorativa senza aver conseguito il diritto ai trattamenti pensionistici.

Nel caso di compilazione i campi 20 e 21 non saranno da compilare.

Certificazione unica per redditi da lavoro autonomo senza ritenuta di acconto

Alcuni redditi di lavoro autonomo, pur non prevedendo l’applicazione della ritenuta d’acconto da parte del sostituto d’imposta devono comunque essere indicati nel modello CU. Si tratta, in particolare, dei compensi erogati ai lavoratori autonomi che applicano uno dei regimi fiscali agevolati:

- Regime di vantaggio per l’imprenditoria giovanile e i lavoratori in mobilità, di cui all’articolo 27, del D.L. n. 98/2011 (c.d. “contribuenti minimi“), e

- Regime forfettario, di cui all’articolo 1, commi da 54 a 89, della Legge n. 190/2014 e successive modificazioni.

Per questi soggetti il modello Cu dovrà essere compilato indicando la causale “A” per redditi derivanti dall’esercizio di lavoro autonomo rientranti nell’esercizio di arte o professione. Il tutto avendo cura di indicare l’ammontare del compenso indicato in fattura sia nella colonna 4 del modello, “ammontare lordo corrisposto“, sia nella colonna 7, “altre somme non soggette a ritenuta“. Inoltre, è importante non dimenticare che in colonna 6 dovrà essere indicato il codice 6 per indicare che si tratta di “erogazione di redditi non soggetti a ritenuta o esenti“. Tali importi, a differenza degli anni passati, non dovranno più essere riportati nel modello 770 semplificato (essendo stato cancellato il quadro SS del modello).

Il codice 12 da utilizzare per i soggetti che applicano il regime forfettario

Nella Certificazione Unica 2022, per lavoro autonomo è stata introdotta la distinzione tra:

- Le somme che costituiscono reddito da dichiarare, da indicare con codice 12 nel campo 6 del prospetto denominato “Certificazione lavoro autonomo, provvigioni e redditi diversi”. Si tratta dei compensi che dovranno poi essere inseriti in dichiarazione dei redditi dal professionista che adotta il regime forfettario (Legge. n. 190/14) che li ha percepiti, e

- Il codice 7, denominato “Erogazione di altri redditi non soggetti a ritenuta”, sempre del campo 6 non accoglie più gli importi erogati a favore dei c.d. “contribuenti forfetari”, da indicare con il codice 12, ma continua ad individuare, per esempio, i compensi corrisposti ai soggetti che applicano in regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità, previsto dall’articolo 27 D.L. n. 98/2011 (c.d. “contribuenti minimi”);

- Le somme riferite a redditi esenti ovvero che non costituiscono reddito imponibile per il percipiente, da indicare con il codice 8. Si tratta delle spese analitiche anticipate dal professionista, che non trovano collocazione all’interno della dichiarazione dei redditi, quali, ad esempio, le somme corrisposte a titolo di imposta di bollo.

In questo modo viene superata la problematica relativa al controllo incrociato per forfettari e minimi tra somma delle CU presenti in anagrafe tributaria e il totale dei redditi indicati dal contribuente nella relativa dichiarazione. Per approfondire:

Certificazione unica per lavoratore autonomo estero

In caso di erogazione di compensi a lavoratore autonomo (percipiente) non residente in Italia, il sostituto di imposta deve indicare le somme non assoggettate a ritenuta nel punto 5 della Certificazione Unica. Questo in quanto è stato applicato quanto previsto dal regime indicato nelle convenzioni contro le doppie imposizioni.

Il sostituto di imposta deve conservare il certificato di residenza fiscale estera del percipiente rilasciato dal competente ufficio fiscale estero, nonché la documentazione comprovante l’esistenza delle condizioni necessarie per fruire del regime convenzionale. Nel caso in cui esista un modello convenzionale quest’ultimo debitamente compilato sostituisce la predetta documentazione.

Ritenute su lavoro autonomo estero

L’art. 25 del DPR n. 600/73 prevede l’applicazione di una ritenuta sui redditi di lavoro autonomo:

- Del 20%, a titolo di acconto, per il professionista residente in Italia;

- Del 30%, a titolo di imposta, per il professionista non residente per il lavoro svolto in Italia.

Naturalmente, è fatta salva l’applicazione delle convenzioni internazionali. In particolare, l’art. 14 del modello di convenzione OCSE, il quale prevede:

- Tassazione esclusiva nel paese di residenza, a meno che il lavoratore non disponga abitualmente nell’altro paese di una base fissa per l’esercizio della sua attività;

- Se c’è una base fissa, tassazione concorrente dei due paesi, nella misura in cui i redditi sono imputabili alla predetta base fissa.

L’applicazione delle disposizioni convenzionali è una facoltà (non un obbligo) per il sostituto di imposta italiano. Il prelievo alla fonte è operato nella misura determinata dalla legislazione interna e, su richiesta del soggetto non residente, si procede in applicazione delle disposizioni convenzionali, al rimborso delle imposte trattenute. Tuttavia, il sostituto di imposta può, sotto la propria responsabilità, applicare direttamente il beneficio convenzionale, e quindi non effettuare la ritenuta a titolo di imposta. In tale caso, il sostituto ha l’obbligo di acquisire dai beneficiari del reddito la documentazione comprovante la sussistenza delle condizioni richiesta dalla Convenzione ai fini dell’esonero.

Cosa accade in caso di prelievo eccedente rispetto a quello convenzionale?

In caso di prelievo alla fonte effettuato dal sostituto di imposta residente in misura eccedente rispetto all’aliquota prevista dalla convenzione, è necessario intervenire. Pensa al caso in cui è stata applicata la ritenuta italiana pur spettando la tassazione in via esclusiva al Paese di residenza del beneficiario del reddito.

In questo caso il percipiente non residente può chiedere a rimborso la maggiore imposta trattenuta.

Certificazione unica per compensi ad amministratori non residenti

Per quanto riguarda la certificazione unica dei compensi corrisposti ad amministratori non residenti è necessario fare riferimento ai criteri dell’art. 23, co. 2 lett. b) del TUIR. I redditi si considerano prodotti nel territorio dello Stato se corrisposti dallo Stato, da soggetti residenti nel territorio dello Stato o da stabili organizzazioni nel territorio stesso di soggetti non residenti. Di fatto, non rileva il luogo di esercizio dell’attività, ma la residenza del soggetto che eroga il compenso.

La norma interna, art. 24, co. 1-ter del DPR n. 600/73 sui redditi derivanti da rapporti di collaborazione (assimilati al reddito da lavoro dipendente) corrisposti a non residenti, si opera una ritenuta a titolo di imposta del 30%. Quanto indicato vale naturalmente se non esiste una convenzione contro le doppie imposizioni che disciplina diversamente la casistica. In particolare, il riferimento è l’art. 16 del modello di convenzione OCSE.

Questi prevede che: “i gettoni di presenza e le altre retribuzioni ricevuti da un residente di uno Stato che esercita funzioni di direzione o di gestione in una società residente dell’altro Stato, o che è membro del Consiglio di amministrazione o del collegio sindacale sono imponibili in detto altro Stato“. Di fatto, la convenzione conferma la tassazione concorrente del reddito.

Certificazione delle somme erogate a seguito di pignoramento presso terzi

La sezione deve essere compilata dal soggetto erogatore delle somme liquidate a seguito di procedure di pignoramento presso terzi.

Nell’ipotesi in cui il creditore pignoratizio sia una persona giuridica l’indicazione delle somme erogate deve essere riportata nel prospetto SY del modello 770 nella sezione II – riservata al soggetto erogatore delle somme. Nell’ipotesi di pignoramento presso terzi dell’assegno periodico di mantenimento del coniuge qualora il terzo erogatore conosca la natura delle somme erogate (ad esempio in quanto datore di lavoro del coniuge obbligato), quest’ultimo applicherà le ordinarie ritenute previste per tale tipologia di reddito.

In tal caso non dovrà essere riportato nella presente sezione alcun importo in quanto tutti i dati riferiti alla suddetta tassazione sono indicati all’interno della certificazione lavoro dipendente, assimilati intestata al coniuge.

Certificazione unica delle spese anticipate dei professionisti

Capita assai sovente che il professionista in Fattura addebiti al cliente anche spese sostenute in nome e per conto del cliente, e che niente hanno a che vedere con il reddito del professionista. Classico caso è quello dell’avvocato che ha anticipato spese sostenute in nome e per conto del cliente.

Le spese sostenute per il cliente devono essere riepilogate in fattura come oneri fuori campo IVA. Questo ai sensi dell’articolo 15, comma 1 n 3, del DPR n 633/72. Tali spese devono essere riportate nella certificazione unica nella colonna 7 “altre somme non soggette a ritenuta“, mentre in colonna 6 deve essere indicato il codice 8 “erogazione di redditi esenti ovvero di somme che non costituiscono reddito“.

Ricordo che per rientrare nella disciplina di cui al citato articolo 15 la spesa deve essere anticipata dal professionista in nome e per conto del cliente. Questo in virtù di un mandato con rappresentanza del committente, o comunque in virtù di un accordo che giustifichi il rimborso delle somme anticipate dal soggetto passivo.

In pratica, il soggetto che materialmente sopporta il costo deve agire in sostituzione della controparte che, originariamente, vi sarebbe tenuta e che provvederà successivamente al relativo rimborso. Per approfondire:

Certificazione unica per redditi di lavoro autonomo: spese di vitto e alloggio nella cu

Per quanto riguarda le spese anticipate, ricordiamo che le spese di vitto e alloggio anticipate dal committente per conto del professionista e recepite come onorario da parte di questi assoggettate a ritenuta ed Iva, devono essere considerate come ordinari compensi del professionista.

Infine, ricordiamo anche che il contributo integrativo alle casse professionali che il professionista addebita in fattura è escluso dalla certificazione. Tale importo non deve essere indicato in nessun campo del modello CU.

Le istruzioni affermano, infatti, che questa componente non deve essere indicata tra i compensi percepiti. Di cui alla colonna 4 del modello. Mentre per quanto riguarda la rivalsa Inps del 4% applicata dai professionisti iscritti alla gestione separata dell’Inps, trattandosi di compenso professionale, deve essere indicato nella colonna relativa all’ammontare lordo corrisposto al professionista.

Certificazione unica dei redditi corrisposti agli agenti di commercio

La Certificazione Unica degli Agenti di Commercio riserva sempre qualche perplessità. Una questione che si presenta ogni anno riguarda il fisiologico disallineamento tra:

- Il contenuto della Certificazione unica inviata dal sostituto d’imposta, e

- I dati della dichiarazione dei redditi del agente sostituito.

Gli agenti di commercio, infatti, tassando il reddito per competenza, possono avvalersi della disciplina prevista dal comma 3 dell’articolo 25-bis del DPR n 600/73. Disciplina che prevede che la ritenuta sia scomputata dall’imposta di competenza purché già operata al momento di presentazione della dichiarazione dei redditi (30 novembre per il modello Redditi P.F.).

Dato che il soggetto committente, sostituto d’imposta, certifica nel modello CU le ritenute sui compensi “corrisposti” mentre l’agente di commercio indica in dichiarazione dei redditi le ritenute subite sul reddito tassato (quindi anche se operate nell’anno successivo), la differenza che si crea in questi casi è fisiologica.

In ogni caso l’agente di commercio prima di indicare le ritenute subite sul reddito maturato, dovrà acquisire una certificazione straordinaria da parte del sostituto delle ritenute operate a integrazione di quella annuale. In caso di controllo da parte dell’Agenzia delle Entrate sarà così in grado di poter spiegare i motivi della differenza riscontrata nella sua dichiarazione dei redditi.

La certificazione unica enasarco 2022

Il documento, relativo ai redditi di lavoro dipendente, ai redditi di lavoro autonomo e ai redditi diversi per il periodo d’imposta 2020, può essere consultato direttamente nell’area riservata in Enasarco nella sezione “Richieste” alla voce “Archivio Documenti”.

In alternativa, è possibile chiedere un duplicato scrivendo a help.agenti@enasarco.it, allegando un documento di identità valido, oppure recandosi presso una sede Enasarco.

In dettaglio, si tratta dell’attestazione di tutti i compensi che gli iscritti hanno percepito dalla Fondazione Enasarco nel corso dell’anno solare, come, ad esempio, pensioni, liquidazioni Firr, borse di studio. È utile ai fini degli adempimenti fiscali e svolge il ruolo di sostituto d’imposta.

Sito Enasarco per scaricare la Certificazione Unica:

Certificazione unica dei redditi erogati agli sportivi dilettanti

Un ultimo aspetto che può produrre dubbi è quello legato alle certificazioni da rilasciare sulle indennità, i rimborsi spese forfettari, i premi e i compensi erogati ai soggetti di cui alla lettera m), del comma 1, dell’articolo 67 del DPR n. 917/86. Si tratta di indennità e rimborsi legati allo svolgimento di attività sportiva dilettantistica.

Compensi da certificare anche se inferiori al limite di esenzione. Limite previsto dall’articolo 69 del DPR n. 917/86, fissato a €. 10.000. Ricordiamo che sono esclusi dalla comunicazione i rimborsi per spese documentate per vitto, alloggio, viaggio e trasporto sostenute dagli stessi soggetti in occasione di trasferte fuori dal territorio comunale. Anche questi importi, infatti, non sono tassati dal percettore.

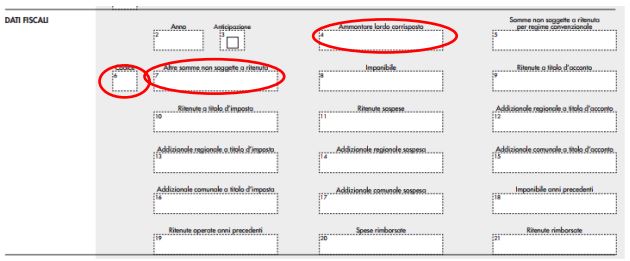

Compilazione dei dati fiscali della certificazione unica lavoratori autonomi

La sezione relativa ai dati fiscali della Certificazione Unica deve essere così compilata.

| PUNTO CU | DESCRIZIONE | INDICAZIONI DI COMPILAZIONE |

|---|---|---|

| 2 | ANNO | In relazione alle indennità di cessazione di cui al punto 1, dai codici G, H, ed I nel presente campo va indicato l’anno in cui è sorto il diritto alla percezione. |

| 3 | ANTICIPAZIONE | Nel caso in cui nel punto 2 è stato indicato l’anno precedente a quello dichiarativo, quindi anticipazioni, deve essere barrata la seguente casella. Nei punti 18 e 19 deve essere indicato l’eventuale ammontare delle somme corrisposte negli anni precedenti a titolo di anticipazione e le relative ritenute. |

| 4 | AMMONTARE LORDO CORRISPOSTO | Deve essere indicato l’ammontare lordo del compenso corrisposto al netto dell’IVA eventualmente dovuta. Il contributo integrativo del 2% o 4% destinato alle Casse professionali non fa parte del compenso e, quindi, non va indicato né in questo punto né nel successivo punto 7. Devono essere indicati anche i compensi erogati ai soggetti che godono di regimi agevolati: – Regime forfettario; – Lavoratori impatriati (*). |

| 5 | SOMME NON SOGGETTE A RITENUTA PER REGIME CONVENZIONALE | Devono essere indicate le somme erogate a soggetto non residente e non assoggettate a ritenuta in virtù delle convenzioni internazionali contro la doppia imposizione. Nel caso il sostituto di imposta deve conservare, ed esibire a richiesta, il certificato di residenza fiscale del percipiente rilasciato dalla competente autorità fiscale estera. Se esiste un modello convenzionale quest’ultimo sostituisce la predetta documentazione. Gli importi indicati in questo punto sono sempre ricompresi anche nel precedente punto 4. |

| 6 | CODICE | Il campo è legato alla corretta individuazione dei redditi essenti certificati nel modello. E’ necessario indicare uno dei seguenti codici: – Codice 1: somme che non hanno concorso a formare il reddito imponibile (90%) relativo ai compensi percepiti da docenti e ricercatori in base al D.L. n. 185/2008; – Codice 5: somme che non hanno concorso a formare il reddito imponibile (50%) relative ai compensi percepiti da lavoratori impatriati rientrati in Italia fino a 29 aprile 2019, art. 16 D.Lgs. n. 147/15; – Codice 6: assegni di servizio civile di cui all’art. 16 D.Lgs. n. 40/17, per i quali è prevista l’esenzione; – Codice 7: erogazione di altri redditi non soggetti a ritenuta. – Codice 8: erogazione di altri redditi esenti ovvero somme che non costituiscono reddito. Tale campo è da utilizzare, ad esempio, per i compensi verso gli sportivi dilettanti; – Codice 9: somme che non hanno concorso a formare il reddito imponibile (70%) relative ai compensi percepiti da lavoratori impatriati rientrati in Italia dal 30 aprile 2019, art. 16, co. 1, D.Lgs. n. 147/15; – Codice 10: somme che non hanno concorso a formare il reddito imponibile (90%) relative ai compensi percepiti da lavoratori impatriati rientrati in Italia in specifiche regioni dal 30 aprile 2019, art. 16, co. 5-bis, D.Lgs. n. 147/15; – Codice 11: somme che non hanno concorso a formare il reddito imponibile (50%) relative a compensi percepiti da sportivi professionisti rientrati in Italia a partire dal 30 aprile 2019 in base all’art. 16, co. 5-quater, D.Lgs. n. 147/15. Per ciascun codice indicato nel presente punto è necessario indicare il corrispondente ammontare nel successivo punto 7. – Codice 22: nel caso di erogazione di redditi esenti o somme che non costituiscono reddito (es. rimborso imposta di bollo); – Codice 24: da utilizzare per i contribuenti che operano in regime forfettario. |

| 7 | ALTRE SOMME NON SOGGETTE A RITENUTA | Vanno riportate le somme non soggette a ritenuta, diverse da quelle di cui al punto 5, che per disposizione normativa non costituiscono reddito imponibile per il percipiente e quindi non sono soggette a ritenuta. Rientrano in questa categoria: – il 25% della quota di redditi derivanti dall’utilizzazione economica, da parte dell’autore di marchi di fabbrica, opere dell’ingegno, dove la ritenuta a titolo di acconto del 20% è calcolata sulla base imponibile ridotta del 75% se l’autore ha età inferiore ai 35 anni, al 60%; – somme non imponibili per attività sportive dilettantistiche (fino a 10.000 euro); – rimborsi ottenuti per le spese anticipate dai percipienti per conto dei preponenti, mandanti o committenti; – quote di provvigioni non soggette a ritenuta; – ammontare dei compensi dei soggetti operanti in regime forfettario. Le somme indicate in questo punto sono sempre ricomprese nel precedente punto 4. |

| 8 | IMPONIBILE | L’imponibile è dato dalla differenza tra l’ammontare di punto 4 e la somma degli importi riportati nei punti 5 e 7. |

| 9 | RITENUTE A TITOLO DI ACCONTO | Deve essere indicato l’importo delle ritenute a titolo di acconto operate nell’anno. Ad esempio si tratta delle ritenute operate con i seguenti codici tributo: – 1919: ritenuta del 4% operata dal condominio quale sostituto di imposta a titolo di acconto dell’IRPEF dovuta dal percipiente; – 1020: ritenuta del 4% operata all’atto del pagamento da parte del condominio quale sostituto di imposta a titolo di acconto dell’IRES, dovuta dal percipiente; – 1040: ritenute su redditi da lavoro autonomo per l’esercizio di arti e professioni; – 104E: ritenute su redditi da lavoro autonomo da utilizzare sul modello F24 EP. |

| 10 | RITENUTE A TITOLO DI IMPOSTA | Deve essere indicato l’importo delle ritenute a titolo di imposta operate, quali ad esempio quelle corrisposte da associazioni sportive dilettantistiche per importi superiori a 10.000 euro e fino a 30.658,28. |

| 11 | RITENUTE SOSPESE | Deve essere indicato l’importo delle ritenute non operate per effetto di disposizioni emanate in seguenti ad eventi di carattere eccezionale. Tale importo è già ricompreso negli importi di cui ai punti 9 e 10. |

| 12 – 13 | ADD.LE REG.LE ACC.TO | Deve essere indicato l’importo dell’addizionale regionale trattenuta a titolo di acconto o di imposta per compensi, rimborsi ed indennità relativi all’esercizio diretto di attività sportive dilettantistiche. Tali punti devono essere compilati solo in presenza del codice N nel punto 1. Si tratta delle ritenute operate con codici tributo 3802. |

| 14 | ADD.LE REG.LE SOSPESA | Ammontare dell’addizionale regionale non trattenuta per effetto di disposizioni emanate in seguito ad eventi eccezionali. Importo ricompreso nei punti 12 e 13. |

| 15 – 16 | ADD.LE COM.LE ACC.TO | Deve essere indicato l’importo dell’addizionale comunale trattenuta a titolo di acconto o di imposta. Si tratte delle ritenute operate con codice tributo 3847 e 3848. |

| 17 | ADD.LE. COM.LE SOSPESA | Ammontare dell’addizionale comunale non trattenuta per effetto delle disposizioni emanate in seguito ad eventi eccezionali. Importo ricompreso nei punti 15 e 16. |

| 18 – 19 | IMPONIBILE E RITENUTE OPERATE IN ANNI PRECEDENTI | In caso di anticipazioni devono essere indicati l’eventuale ammontare delle somme corrisposte negli anni precedenti (punto 18) e le relative ritenute (punto 19). |

| 20 | SPESE RIMBORSATE | Devono essere indicate le spese sostenute da soggetti esercenti attività di lavoro autonomo occasionale rimborsate dal committente ai fini previdenziali la contribuzione è calcolata sul compenso lordo dedotte le spese poste a carico del committente. |

| 21 | RITENUTE RIMBORSATE | Deve essere compilato esclusivamente se nel punto 1 sono riportati i codici X o Y indicando l’importo delle ritenute rimborsate. |

(*) Per i lavoratori autonomi impatriati deve essere indicato al punto 4 le somme che sono imponibili (30% o 10% a seconda della Regione di residenza) e nel punto 7 anche le somme che non hanno concorso alla formazione del reddito imponibile. Per approfondire il regime dei lavoratori impatriati:

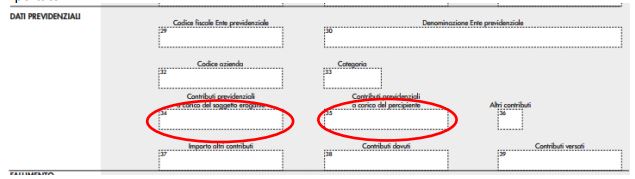

Compilazione dei dati previdenziali della certificazione unica lavoratori autonomi

La sezione dedicata ai dati previdenziali della Certificazione Unica deve essere così compilata, in relazione ai percipienti iscritti:

- All’Enpam (Ente di previdenza ed assistenza dei medici e odontoiatri);

- All’Enpapi (Ente nazionale di previdenza ed assistenza della professione infermieristica);

- All’INPS gestione ex Enpals (Ente nazionale di previdenza ed assistenza per lavoratori dello spettacolo);

- All’INPS per i contributi dei lavoratori autonomi occasionali.

| PUNTO | DESCRIZIONE | INDICAZIONI DI COMPILAZIONE |

|---|---|---|

| 29 – 30 | CODICE FISCALE DENOMINAZIONE | Codice fiscale e denominazione dell’Ente previdenziale. |

| 32 | CODICE AZIENDA | Codice azienda se attribuito dall’Ente previdenziale. |

| 33 | CATEGORIA | Deve essere indicata la categoria di appartenenza dell’iscritto all’Ente con uno dei seguenti codici: – Per l’Enpam: O – medico di assistenza primaria; P – pediatra di libera scelta; Q – medico specialista esterno; – Per gli infermieri prestatori d’opera occasionali iscritti all’Enpapi codice U; – Per INPS gestione ex Enpals codice V. |

| 34 -35 | CONTRIBUTI PREVIDENZIALI DOVUTI | Deve essere indicato l’ammontare dei contributi previdenziali a carico del datore di lavoro e del lavoratore dovuti sui redditi annui superiori a 5.000 euro derivanti dallo svolgimento di attività di cui ai codici M, M1 e V del punto 1 non ché quelli relativi ai redditi del punto 1, con codice C. Per gli iscritti Enpam si indica l’importo dei contributi previdenziali dovuti in relazione ai redditi indicati al punto 1, codice A. Per l’Enpapi deve essere indicato l’importo dei contributi di cui ai redditi indicati nel punto 1, codice M2. |

| 36 | ALTRI CONTRIBUTI | Campo da barrare nel caso di versamento di altri contributi obbligatori. |

| 37 | IMPORTO ALTRI CONTRIBUTI | Totale dei contributi versati relativi al punto precedente |

| 38 – 39 | CONTRIBUTI DOVUTI E VERSATI | Indicare il totale dei contributi dovuti ed effettivamente versati dal sostituto d’imposta all’ente previdenziale. |

Certificazione unica per redditi di lavoro autonomo: esempi di compilazione

Vediamo adesso alcuni esempi di compilazione della Certificazione unica aventi ad oggetto i compensi percepiti da diverse categorie di lavoratori autonomi.

Certificazione unica per redditi di lavoro autonomo: esempio di compenso dei professionisti

Ipotizziamo compensi versati ad un professionista per 1.000 euro. Contributo cassa di previdenza per 40 euro. Spese anticipate in nome e per conto per 350 euro. Ritenuta d’acconto per 200 euro. Nella sezione tipologia reddituale del modello Cu va indicato il codice A, per la causale “prestazioni di lavoro autonomo rientranti nell’esercizio di arte e professione abituale“.

In colonna 4 deve essere indicato l’importo dei compensi, compreso l’importo delle spese anticipate in nome e per conto dei clienti, per 1.350 euro. Restano escluse IVA e contributo integrativo alla cassa professionale. Infine, in colonna 7 va indicato l’importo delle spese anticipate in nome e per conto del cliente con il codice 6, “erogazione di altri redditi non soggetti a ritenuta, ovvero esenti“.

Certificazione unica per redditi di lavoro autonomo: esempio di provvigione agli agenti

Ipotizziamo provvigioni versate ad un agente plurimandatario per 2.000 euro. Contributi Enasarco per 146,50 euro e ritenuta per 230 euro (23% sul 50% delle provvigioni). Nella sezione tipologia reddituale del modello CU deve essere indicato il codice R, per la causale: “provvigioni ad agente o rappresentante di commercio plurimandatario“.

In colonna 4 deve essere indicato l’importo delle provvigioni, esclusa sia l’IVA che il contributo Enasarco, per 2.000 euro. In colonna 7 va indicato il 50% delle provvigioni non soggette a prelievo con il codice 7: “erogazione di altri redditi non soggetti a ritenuta o esenti“. Infine, in colonna 8 va indicata la provvigione imponibile 1.000 euro. Mentre in colonna 9 la ritenuta a titolo d’acconto operata per 230 euro.

Certificazione unica per redditi di lavoro autonomo: esempio per professionisti esenti da ritenuta

Ipotizziamo compensi versati per 1.000 euro, oltre a rivalsa Inps per 40 euro. Nella sezione tipologia reddituale del modello Cu va indicato il codice A, per la causale: “prestazioni di lavoro autonomo rientranti nell’esercizio di arte e professione abituale“.

In colonna 4 deve essere indicato l’importo dei compensi compresa la quota addebitata a titolo di rivalsa Inps per la gestione separata. In colonna 7 deve essere indicato l’intero importo versato con l’identificazione del codice 6.

La correzione o integrazione di cu inviate

Un aspetto da tenere in considerazione è la possibilità di dover inviare Certificazioni Uniche correttive o Integrative, quando ci sono omissioni o errori nell’invio.

A riguardo occorre tenere presente che per integrare o correggere una Certificazione Unica già inviata entro il 7 marzo occorre tenere in considerazione l’impianto sanzionatorio di cui all’art. 21 del D.Lgs. n. 158/15.

Vediamo, quindi, di seguito il regime sanzionatorio e le possibilità di integrare o correggere il modello CU per i lavoratori autonomi.

La correzione della certificazione

Laddove si debba procedere alla correzione della Certificazione Unica inviata si rende necessario inviare direttamente un nuovo modello sostitutivo e/o di annullamento. In questo modo è possibile effettuare l’elaborazione di una nuova attestazione (modello CU) che sostituisce in tutto o in parte quella inviata precedentemente.

Vediamo, di seguito il corretto procedimento per una CU correttiva in sostituzione di un modello precedentemente inviato.

Certificazione unica correttiva: il procedimento per la sostituzione

Per poter procedere alla sostituzione di una Certificazione Unica errata, si deve seguire i sottostanti passaggi operativi:

- Barrare la casella “Sostituzione” posta nel frontespizio del modello CU lavoratori autonomi;

- Compilare il nuovo modello di Certificazione Unica per redditi di lavoro autonomo comprensivo delle modifiche dei dati fiscali;

- Impostare con il valore “S” il campo 9 della parte fissa del record D della Certificazione Unica per redditi di lavoro autonomo che si intende sostituire;

- Riportare nei campi 6 e 7 della parte fissa del record D il protocollo telematico attribuito dai Servizi telematici alla singola CU che si intende sostituire.

E’ opportuno ribadire che la nuova certificazione sostituisce integralmente la precedente.

ATTENZIONE – Qualora nella certificazione originaria che si sostituisce era presente sia la certificazione di redditi di lavoro dipendente che la certificazione di redditi di lavoro autonomo, la nuova certificazione dovrà contenere sia la parte di lavoro dipendente che quella di lavoro autonomo, ancorché le modifiche abbiano interessato solo una parte della Certificazione Unica.

Certificazione unica correttiva: la procedura per l’annullamento

Vediamo adesso le istruzioni operative per arrivare ad effettuare l’annullamento di una Certificazione Unica per redditi di lavoro autonomo inviata erroneamente. Le istruzioni da seguire sono:

- Barrare la casella Annullamento posta in alto nel frontespizio del modello CU lavoro autonomo;

- Compilare una nuova certificazione unica riportando solo la parte relativa ai dati anagrafici del contribuente;

- Impostare con il valore “A” il campo 9 della parte fissa del record D della Certificazione Unica che si intende annullare;

- Riportare nei campi 6 e 7 della parte fissa del record D il protocollo telematico attribuito dai servizi telematici alla singola certificazione che si intende annullare. In quest’ultimo caso, i record G e H non devono essere riportati.

A seguito dell’annullamento è possibile inviare nuovamente la Certificazione Unica corretta o integrata nel suo contenuto.

Certificazione unica lavoratori autonomi: il regime sanzionatorio

Come anticipato, la scadenza per l’invio telematico della Certificazione Unica è fissato al 7 marzo di ogni anno. Tuttavia, per le certificazioni uniche contenente redditi non interessati dal 730 precompilato, l’invio telematico può essere effettuato entro il 31 ottobre, termine di invio del modello 770.

Per chi non ha inviato la certificazione unica entro la scadenza o ha commesso errori di compilazione la sanzione prevista è pari a 100 euro per ciascuna delle certificazioni uniche oggetto di errore o ritardo.

Nel caso di correzione delle CU già inviate entro la scadenza ordinaria è possibile, tuttavia, beneficiare della riduzione ad 1/3 della sanzione prevista.

Non si applica il ravvedimento operoso sulle sanzioni nel caso di regolarizzazione successiva. Per quanto riguarda il sistema sanzionatorio della Certificazione Unica occorre tenere presenti i seguenti riferimenti:

- Il Decreto Legislativo n 158/2015 ed

- Il Decreto Legislativo n 151/2015.

Si tratta di disposizioni che hanno riformato il sistema delle sanzioni previste a carico del committente in caso di ritardo, omissione ed errori nella redazione ed invio telematico della certificazione unica (modello CU).

Tabella sanzioni per omessa tardiva o errata certificazione unica sul lavoro autonomo

Di seguito la tabella riassuntiva con le sanzioni previste in caso di ritardo, errori ed omissioni in materia di certificazione unica (modello CU).

| FATTISPECIE | SANZIONI PREVISTE |

|---|---|

| Certificazione Unica omessa, tardiva o errata | 100 euro per singola certificazione con limite massimo di 50.000 euro per anno e sostituto d’imposta |

| Certificazione Unica errata trasmessa entro il 16 marzo 2021, poi corretta e nuovamente trasmessa entro 5 giorni | nessuna sanzione |

| Certificazione Unica errata trasmessa entro il 16 marzo 2021, poi corretta e nuovamente trasmessa entro 60 giorni | 33,33 euro per singola certificazione con limite massimo di 20.000 euro per anno e sostituto d’imposta |

Il versamento delle sanzioni da certificazione unica con modello f24

Le sanzioni conseguenti all’omesso invio della certificazione unica, ovvero al suo invio incompleto e/o con dati errati, devono essere versate con modello F24, utilizzando il codice tributo 8906 e compilando la sezione Erario. Sul termine dei 5 giorni occorre fare due precisazioni:

- In caso di certificazioni uniche reinviate dopo scarto da parte dell’Agenzia delle Entrate, i cinque giorni decorrono dalla data contenuta nella comunicazione di scarto ricevuta (così come precisato dalle istruzioni ministeriali che rimandano alla circolare numero 195/1999 del Ministero delle Finanze);

- In caso di certificazioni uniche di cui ci si accorge di aver omesso o inviato dati incompleti, allora i cinque giorni vanno considerati a partire dalla data di scadenza del 7 marzo.

Correzione certificazione unica entro 60 giorni e riduzione delle sanzioni

Come anticipato nella tabella, l’unica modalità attualmente prevista per poter beneficiare della riduzione delle sanzioni certificazione unica 2021 è effettuare un nuovo invio entro 60 giorni dalla scadenza ordinaria.

In caso di correzione della certificazione unica la sanzione sarà ridotta ad 1/3 e quindi sarà pari a 33,33 euro per ogni CU corretta e nuovamente inviata. Nel caso, è ridotto anche l’importo massimo di sanzione applicata al sostituto d’imposta, che passa da 50.000 a 20.000 euro.

Per poter pagare le sanzioni in misura ridotta è necessario inviare una nuova Certificazione Unica entro il 6 maggio 2021. Questa possibilità è prevista soltanto nel caso in cui l’invio riguardi certificazioni uniche contenenti dati errati già trasmesse entro la scadenza ordinaria del 7 marzo 2021.

Certificazione unica 2021: riepilogo su ravvedimento e sanzioni

Vediamo adesso di riepilogare la situazione del sistema sanzionatorio. Per ogni certificazione omessa, tardiva o errata è prevista l’applicazione di una sanzione pari a 100 euro per singolo adempimento con il limite massimo di 50.000 euro e sostituto d’imposta per il periodo d’imposta 2020. Qualora, invece, venga trasmessa una certificazione unica errata, poi corretta e nuovamente trasmessa entro 5 giorni non si incorre in nessuna sanzione.

Nel caso in cui, infine, si trasmetta una certificazione unica errata, poi corretta e nuovamente trasmessa entro 60 giorni si incorrerà nelle sanzioni ridotte di 1/3 e quindi pari ad euro 33,33. In quest’ultimo caso cambiano anche i limiti massimi di applicazione delle sanzioni, che scendono a 20.000 euro per periodo d’imposta e sostituto.

Certificazione unica per redditi di lavoro autonomo: conclusioni

In questo articolo ho cercato di fornirti le principali indicazioni operative utili per affrontare correttamente la Certificazione Unica per i Redditi di Lavoro Autonomo. Si tratta di un adempimento molto importante per tutti i lavoratori autonomi.

Entro il 16 marzo, infatti, il committente è tenuto a rilasciare la certificazione a tutti i lavoratori autonomi a cui ha erogato compensi. La scadenza è tassativa, e molto spesso, nella pratica, non viene rispettata. Per questo motivo se sei un lavoratore autonomo il consiglio che posso darti è quello di richiedere sempre il modello CU ad ogni tuo committente con adeguato anticipo rispetto al momento in cui presenti la dichiarazione dei redditi.

La Certificazione Unica, infatti, è fondamentale per individuare il tuo reddito imponibile e per certificare le ritenute di acconto subite.

Certificazione unica 2022: normativa e prassi

Provvedimento del 14 gennaio 2022 – Approvazione della Certificazione Unica “CU 2022”, relativa all’anno 2021, unitamente alle istruzioni di compilazione, nonché del frontespizio per la trasmissione telematica e del quadro CT con le relative istruzioni. Individuazione delle modalità per la comunicazione dei dati contenuti nelle Certificazioni Uniche e approvazione delle relative specifiche tecniche per la trasmissione telematica (Pubblicato il 15/01/2021).

ULTIME NEWS

-

Dichiarazione dei redditi 2024, ecco tutte le novità

23 Aprile 2024